美國個人所得稅年度匯算清繳簡介

作者:董為眾 作者單位:美國金門大學稅務學院

2020年3月,中國首次個人所得稅匯算清繳即將啟動。那么,什么是匯算清繳呢?在美國個人所得稅法中并沒有這一專用名詞,但在實際操作上與中國的匯算清繳如出一轍,是指納稅人在年度終了后按所收集的年度收支信息,填好適合自己的稅表,郵寄(或電子發送)到美國國內收入局(IRS)處理中心。納稅人的全年應稅收入為計征起點依據,先按稅法規定進行扣除,然后將凈應納稅所得額按適當法定稅率得出應納稅額,最后把稅單上的應納稅額與已經預扣繳稅款進行比較,多退少補。

每年元旦剛過,美國納稅人就陸續從其雇主那里收到年終工資單(W-2)以及其他年度報稅信息表,這些都清晰地告訴廣大納稅人,今年個人所得稅申報季節即將到來。在美國的稅制中,個人所得稅的比重最大,除了聯邦個人所得稅外,還有各州個人所得稅,稅率也不盡相同,如加利福尼亞州個人所得稅稅率最高可達13.3%,而紐約州則為8.82%。還有一些州沒有個人所得稅。不管在哪個州,每年年終后納稅人都將面臨個人所得稅的匯算清繳。

一、美國個人所得稅申報信息收集

納稅人最通常收到的個人所得稅申報信息是W-2表、1099表、1098表等。一般來說,各種申報信息表都會在每年1月31日之前發送給納稅人。如果沒有準時收到申報信息表(最遲3月1日),納稅人可以向發送方索取,并可以向IRS反映實際情況。如果納稅人在收到申報信息表后發現有誤差,必須馬上聯系信息表發送方并要求修正。這些個人所得稅申報信息表被統稱為“稅務信息報告”(tax information reporting)。

如果公司沒有按規定準時向其員工、IRS和社會保障局(Social Security Administration)發送稅務信息報告(包括30天延期,從1月31日起計算),公司將會受到懲罰。30天內公司每遲報一天罰款50美元,30天以后每遲報一天罰款110美元(法律規定最高罰金可達一年166.95萬美元)。如果公司在8月1日后遞交稅務信息報告,每遲報一天的罰款是270美元(法律規定最高罰金可達333.9萬美元)。

以下幾種個人所得稅申報信息表最為常見:

(一)W-2表

如果納稅人服務于公司或其他工作單位,則在年底會收到公司發送的年度W-2表。W-2表是員工工資單的年終總結,包括納稅人:1.一年內工資(或被視為“工資”)收入的總額;2.存入退休基金后的工資;3.用來計算社會保障稅的工資(Social security wages)和醫療保險稅的工資(Medicare wages);4.聯邦所得稅扣繳總額;5.州所得稅扣繳總額;6.社會安全稅和醫療保險稅扣繳額等。

公司必須按規定在每年1月31日前向員工發送W-2表,如確實有困難可以申請30天的延期。公司在向員工發送W-2表的同時,還必須向IRS遞交W-3表,并附送至社會保障局。所以,如果員工在申報表上沒有如實反映全年工資收入,IRS馬上就會通知納稅人并要求解釋。

(二)1099表

1099表是一個系列表,最常見的是1099-MISC表、1099-INT表和1099-DIV表等。如果納稅人不是公司或單位的員工,而是獨立合約人(independent contractor)或自由職業人,那么,納稅人所服務的公司或單位就會在年終后向納稅人發送1099-MISC表,記錄納稅人年度服務收入。判定納稅人是否是員工很重要,即納稅人不是以公司或單位員工的身份提供服務,而是以獨立合約人的身份,服務的對象是客戶,而此類納稅人也就通常被稱為“1099納稅人”。比如,納稅人是否對工作地點和安排有自主權?如果沒有,則是員工;如果有,那就是1099納稅人。獨立合約人一年的服務收入在600美元或以上的話,客戶就必須向他發送1099-MISC表。

1.1099-MISC表。客戶公司或單位每年必須向獨立合約人發送1099-MISC表。該表除了與W-2表相似,列出納稅人的基本信息以外,還匯總納稅人在過去一個年度里從客戶那里獲得的收入,包括租金收入、特許權使用費收入在內的所有收入,同時列出聯邦和州所得稅的年度扣繳稅額等。

與公司員工(W-2表)不同,在稅務處理上,獨立合約人(1099-MISC表)必須自己申報自雇稅(self-employment tax),而不是由公司或單位來扣繳社會保障稅和醫療保險稅。另外,獨立合約人需自主完成年度內扣繳和年終申報個人所得稅,公司或單位不對其有扣繳義務,除非兩者有特殊協議。

2.1099-INT表。該表用于向納稅人報告年度利息收入。比如,納稅人存款銀行會在年終后向納稅人發送1099-INT表。事實上,該表格不僅涉及銀行所得利息,還包括從其他金融機構的投資賬戶和保險賬戶等獲得的收入。只要納稅人在年度內獲得的利息超過10美元,就會收到1099-INT表。

3.1099-DIV表。如果納稅人在金融市場進行投資(包括股票、基金等),而投資的股票和基金在年度內向納稅人發放過股份紅利(dividend),證券公司就會向納稅人發送年終1099-DIV表。1099-DIV表除了顯示納稅人基本信息外,還分列出納稅人股票交易的股數、金額以及盈虧等,同時包括聯邦和州資本利得稅扣繳情況。

(三)1098表

如果納稅人購買房屋時使用了貸款,1098表就會列出納稅人在過去一年內房貸利息支付的金額。此外,1098表還有一些其他用途,比如,用來報告汽車、輪船和飛機的捐贈(1098-C表),顯示學生貸款利息支付額(1098-E表),以及學生學費支付額(1098-T表)。

(四)其他個人所得稅申報信息

除了以上最通常所見的信息報告以外,納稅人還必須積極收集各種個人所得稅申報相關信息和記錄。比如:實物或現金捐贈收據或證明;地方稅(銷售稅)發票;房產稅交付存根;醫療費用和醫療保險支付費用;如家中失竊,保留報警證據和失竊物品的購買證據;保留所有與生意相關的費用,包括汽車里程數等;如有出租房產,保留房產管理和維修費用;如有合伙制公司股份,保留合伙制公司發送的K-1表(合伙人全年應稅收入和費用);保存所有投資銀行發送的年終交易單,等等。

二、美國個人所得稅申報限期和對象

(一)個人所得稅申報限期

個人所得稅申報截止期限為每年4月15日深夜12點前,如果4月15日是聯邦假日或周末,截止日延期到假日或周末后的第一天。比如,4月15日是星期六,那么申報截止日是4月17日(星期一)。

如果無法在截止日(4月15日)提交申報稅表,納稅人必須提交自動延期申報申請——4868表(Application for Automatic Extension of Time to File U.S. Individual Income Tax Return),延期6個月至當年的10月15日。自動延期的意思就是納稅人只需要提交4868表,不必等待IRS的批復,也不需要提供任何理由,申報自動延期6個月。

值得注意的是,延期申報不等于延期付稅。如果納稅人欠稅,必須在4月15日之前支付,逾期不付將面臨“晚繳稅罰款”或“未繳稅罰款”(failure-to-pay penalty)。罰款按每個月0.5%的未繳應納稅額計算,從截止日的后一天算起。為了避免受到處罰,納稅人必須在提交自動延期申請的同時(4月15日或以前)支付至少90%或以上的當年應納稅額。

逾期不申報個人所得稅的納稅人將面臨“未申報罰款”(failure-to-file penalty),罰款按每個月5%的應納(未繳)稅額計算,從截止日后一天算起,最高罰款可達25%。如果納稅人同時面臨未繳稅罰款(0.5%)和未申報罰款(5%),最高罰款限于5%。

如果納稅人旅居海外,主要工作地點不在美國和波多黎各,或者為美國現役軍人,個人所得稅申報截止日可以自動延期2個月至6月15日(不需要提交申請)。到期未能申報者可以申請6個月的自動延期(4868表)至12月15日。如果6月15日或12月15日正好是聯邦假期或周末,申報截止日為假期或周末后的第一個工作日。

(二)個人所得稅申報對象

美國個人所得稅申報對象是美國稅收居民,包括:1.美國公民;2.持有美國綠卡(永久居留權)者;3.外國人于當年度在美國停留31天以上,且加計前兩年停留的總天數達183天或以上,即所謂的“實質在美測試”(substantial presence test)。其算法如下:當年停留天數+去年停留天數×1/3+前年停留天數×1/6≥183天。比如,一位外國人于2017年、2018年和2019年分別在美國停留120天,那么,2019年的120天,加上2018年40天(120天×1/3=40天),再加上2017年20天(120天×1/6=20天),共180天。因為沒有超過183天,所以,該外國人不是美國稅收居民,不必申報美國個人所得稅。

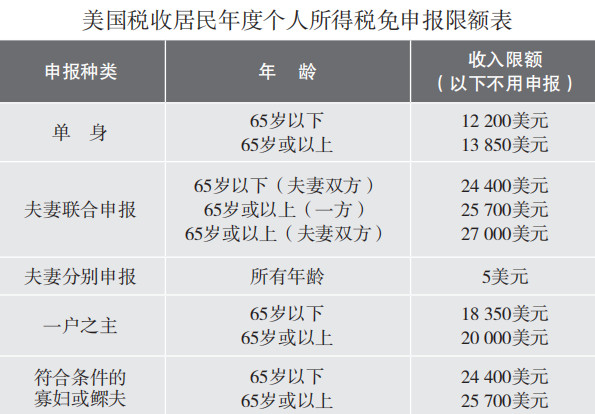

美國稅收居民就其全球收入申報個人所得稅,在一些情況下,即使實質上沒有獲得任何收入,如外國控股公司的美國股東GILTI收入(特殊條例),但只要有境外公司盈利,股東就必須按擁有比例進行分攤并納入應稅收入。另外,美國稅收居民的收入在一定限額以下不一定要進行年度個人所得稅申報,限額詳見下表。

三、美國個人所得稅申報種類和表格

(一)個人所得稅申報種類

美國個人所得稅申報種類可分為單身申報、夫妻聯合申報、夫妻分別申報、一家之主申報、符合條件的寡婦或鰥夫申報5種,其中夫妻聯合申報和夫妻分別申報可以自主選擇。

1.單身申報(single)。單身是指未婚、離婚、合法分居(legally separated)或有分居協議、喪偶者。單身納稅人若在年終時符合以上條件并無贍養人(dependent),可采取此種身份申報個人所得稅。

2.夫妻聯合申報(married filing jointly)。夫妻聯合申報指納稅人和配偶作為一個申報單位進行稅務申報,夫妻二人都必須在申報單上簽名。納稅人在年終已婚的可以選擇此種身份申報個人所得稅,當然也可以繼續使用單身申報。夫妻聯合申報最大的特點在于必須一起承擔夫妻雙方各自法定責任和義務,即如果一方違法,另一方也必須承擔責任。如果其中一方確實不知道另一方的違法行為,又不愿意承擔責任,不知情的一方可以向IRS遞交8857表,申請“無知配偶豁免”(Request for Innocent Spouse Relief)。如果一方一開始就不愿意承擔另一方潛在的法律責任,那么,夫妻雙方可以選擇夫妻分別申報。

3.夫妻分別申報(married filing separately)。選擇夫妻分別申報主要有兩種原因:一種是如上所述,夫妻一方不愿承擔另一方潛在的法律責任;另一種則是因為夫妻雙方收入差距較大或收入結構不對等。比如,夫妻一方的收入是家庭的主要經濟來源,且有比較復雜的收入來源結構,如公司、海外分紅等,為了讓另一方不受到潛在的法律不確定性的影響,可以協商進行夫妻分別申報。此外,如果納稅人在年底前結婚,但發現單獨申報比較省稅,也可以選擇夫妻分別申報。

雖然納稅人可以自主選擇夫妻分別申報,但如果夫妻倆生活在“共同財產州”(community property state),選擇進行夫妻分別申報的,必須在申報時遞交8958表,將兩人的收入匯總后再平攤。比如,丈夫年收入15萬美元,而妻子收入只有5萬美元,夫妻收入共20萬美元。如果夫妻生活在非共同財產州,就要按照實際收入申報,即丈夫申報15萬美元收入,妻子5萬美元收入。但如果他們生活在共同財產州,那么,夫妻二人就必須平均分攤兩人的收入,即每人申報10萬美元的收入。美國共有9個共同財產州,包括:亞利桑那州、加利福尼亞州、愛德華州、路易斯安那州、內華達州、新墨西哥州、德克薩斯州、華盛頓州、威斯康辛州。

4.一家之主申報(head of household)。如果納稅人未婚或合法分居,但卻承擔著一半以上的家庭費用,或有贍養人(dependent)在納稅人的住宅居住半年以上,就可以使用一家之主個人所得稅申報。如果贍養人是納稅人的父母,那么,父母不一定要與納稅人住在一起。一家之主是一個特別的申報種類,稅率比較低,但必須符合一些瑣碎的規定。

5.符合條件的寡婦或鰥夫申報(qualifying widow or widower)。這也是一個比較特殊的申報種類,為有孩子的鰥夫或寡婦設計的,允許該類納稅人使用夫妻聯合申報的扣除額和稅率。一般來說,如果納稅人的配偶在申報的前一年(非報稅年度內)死亡,且有贍養孩子,那么,有可能符合這一申報條件。如果納稅人的配偶在申報年度內死亡,則可以選擇在配偶死亡當年繼續使用夫妻聯合申報。納稅人在配偶死亡后兩年內可以繼續使用符合條件的寡婦或鰥夫申報方法,兩年后按實際情況使用單身申報或一家之主申報。

(二)個人所得稅申報表及附表

1.1040表。1040表是美國聯邦個人所得稅申報主表。2018年以后(含2018年),除了65歲或以上的納稅人(老年納稅人)使用新的1040-SR表以外,每個納稅人都必須使用1040表。2018年以前的1040A表和1040EZ表在2018年后不再使用。

2018年后的1040表比以前簡單很多,只有正反兩面。正面主要是申報各種主要收入、標準扣除(standard deduction)、合格商業收入扣除(qualified business income deduction)等;反面是稅額的計算,以及由計算結果得出多退少補額。雖然看上去簡單,但實際上對于有復雜收入來源的納稅人來說,1040表也很繁復,因為必須與1040表一起遞交一些附表。最常見的附表有:

(1)附表1(Schedule 1):用來申報附加收入和對該收入項目的調整,如商業收入、搬家費用等,而商業收入同時還須遞交附表C。

(2)附表2(Schedule 2):用來申報附加稅,如替代性最低稅(alternative minimum tax)和自雇稅(self-employment tax)等。

(3)附表3(Schedule 3):用來匯總各種稅收抵免(tax credits)和各種所得稅預扣繳,如季度和年底預估稅扣繳,以及當年可沖抵的前年多繳稅款(tax overpayment carryover)等。

(4)附表A(Schedule A):用來計算和顯示納稅人的分項扣除(itemized deductions),如果分項扣除高于標準扣除,納稅人可選擇分項扣除。

(5)附表B(Schedule B):此表用來匯總從各方獲得的利息和紅利收入。

(6)附表C(Schedule C):如果納稅人有生意(個體經營),可用此表匯總其生意的收入和支出,計算出凈利潤或凈虧損額,結果匯總到附表1。

(7)附表D(Schedule D):此表主要用于匯總年度所有投資交易,以及投資交易所產生的資本利得或利虧。

(8)附表E(Schedule E):此表用來匯總補充收入和虧損,如從合伙公司分配來的收入或虧損、房產租金收入等。

(9)附表EIC(Schedule EIC):用來匯總納稅人低收入家庭福利優惠(earned income credit),納稅人必須在此表中詳細提供必要的信息,以便IRS決定納稅人是否符合優惠要求。

2.1040-SR。1040-SR表是2019年度使用的新申報表,此表專門為年長(65歲或以上)的納稅人設計使用。此表不提供納稅人分項扣除,但申報內容和計算卻簡化了許多。此外,還增加了1300美元的標準扣除,夫妻聯合申報時的標準扣除達到25700美元。

四、美國個人所得稅年度內預估扣繳

美國個人所得稅征納采取年內預估扣繳、年底結算、4月15日之前申報的制度。即公司和單位在員工工資單中預扣繳聯邦和州個人所得稅,扣繳金額根據員工自己預估提交給公司和單位的W-4表(Employee's Withholding Certificate,雇員扣繳證書),員工計算扣繳時需要考慮納稅人可申報的贍養人數、分項扣除額、幾份工作(包括臨時工)、預估適用稅率等,公司和單位按照員工提供的信息扣繳。公司和單位同時還按員工的工資收入扣繳社會保障稅、醫療保險稅、失業保險等。如果納稅人自己有生意,除了自我扣繳自雇稅外,也必須預繳個人所得稅,按季度向IRS申報。

由于預扣繳稅是估計數額,并非百分之百準確,所以納稅人在年終申報時需將應納稅額與預扣繳稅額進行比較,多退少補。如果納稅人預扣繳所得稅過少,就有可能產生罰款,罰款額按每個月5%的應納稅額計算。為了避免受罰,納稅人必須扣繳85%或以上的當年應納稅額(tax liability),或100%的前一年應納稅額。

如果年度應納稅額與預扣繳稅額相比需要補稅的話,納稅人可以與申報單一起郵寄支票給IRS,或者通過聯邦稅支付系統(EFTPS)支付稅款。補繳的稅款不能遲于個人所得稅申報截止期限,即4月15日深夜12時前。如果用EFTPS電子系統支付稅款,納稅人必須在4月14日晚8時前完成支付,因為電子支付需要一些時間才能確保IRS收到稅款。

如果預扣繳稅額超出年終計算的應納稅額,超出部分可以退還(refund)。納稅人可以選擇直接退還至其銀行賬戶,在稅單中提供賬戶號碼,既快又省事。否則,IRS會寄支票給納稅人。IRS必須就退稅支付納稅人利息,月息為0.5%(年息為6%),利息從4月1日起計算到退稅批準日止,但如果退稅額少于10%的當年應納稅額就沒有利息。

五、美國納稅人海外賬戶年度披露

美國納稅人除了年度申報和繳納稅款以外,還必須對在海外的金融賬戶(FBAR)和金融資產(FATCA)進行披露。如果沒有披露,納稅人將面臨每個未披露賬戶1萬美元(最高可達5萬美元)的罰款,賬戶或許被凍結,甚至面臨刑事處罰。

IRS要求納稅人在披露海外金融賬戶的同時,申報海外金融資產,包括:海外股票及債券、已達退休年齡人士的海外退休金、各種對沖基金和私募基金等。單身納稅人在年度最后一天,如果海外資產值超過5萬美元(或年度內任何時候超過7.5萬美元),就必須對資產進行披露。海外合格的美國中介機構內存放的資產以及海外房地產無需披露。

美國納稅人須就其海外金融賬戶直接向美國財政部(The Department of Treasury)在線披露,遞交114表(FBAR,Foreign Bank Account Report)。金融資產披露是與個人所得稅申報一起,向IRS遞交8938表(Statement of Specified Foreign Financial Assets)。

六、美國個人所得稅申報服務

美國納稅人每年進行個人所得稅申報的主要途徑為雇用會計師或職業申報公司,如H&RBlock等。會計師和職業申報公司遍布全美國,如果納稅人的稅務申報比較繁復,如有海外公司分紅等,會計師事務所是個不錯的選擇。但如果申報比較簡單,納稅人又比較注重服務費低廉,就不妨考慮使用職業申報公司。另外,美國還有很大一部分納稅人選擇自己申報。自己申報一般選擇市場常見的申報軟件,包括TurboTax、TaxACT等。各種軟件適用于不同類型申報,基本上都能滿足納稅人個人所得稅申報的需求。除此之外,美國還有一些免費的申報服務,主要針對低收入或年長的納稅人。

1.免費所得稅服務(VITA)。VITA由IRS認證的志愿者為合格人士免費填寫基本所得稅申報表,采用電子申報的方式,主要服務對象為年收入低于54000美元的納稅人、殘障納稅人、老年納稅人和英語能力有限的納稅人。

2.老年人稅務咨詢服務(TCE)。TCE稅務咨詢的志愿者都獲得IRS認證,為所有年長納稅人提供免費個人所得稅申報服務。他們較擅長與老人有關的稅務問題,如退休金和退休相關問題等。

3.IRS在線免費申報。IRS在其官方網站上也提供在線免費申報服務。如果納稅人的申報不很復雜,就可以上網自己申報,好處是能夠快速得到退稅款。

七、美國各州個人所得稅申報

一般來說,美國各州的個人所得稅申報在聯邦申報的同時自動啟動,大部分州的大多數稅項都認同聯邦個人所得稅處理方式,但仍有一部分與聯邦有差異。最大的差異就是如何判斷各州的居民、非居民或半居民稅務身份。如果納稅人在一個年度內同時在不同的州生活和工作過,那么,納稅人就必須做身份判定。如果納稅人沒有明顯地屬于哪個州的居民,且同時在幾個州生活和工作,就必須按照在各州生活和工作的天數來計算所涉州的應納稅額,計算公式為在某一州的日子除以365天。

一般除了少數州以外,大多數州個人所得稅申報截止期限要比聯邦個人所得稅申報期限晚。雖然各州不同,但很多州比聯邦晚一個月,如加利福尼亞州。另外,美國有9個州沒有個人所得稅,所以不用申報。這9個州包括:阿拉斯加州、佛羅里達州、內華達州、南達科塔州、德克薩斯州、華盛頓州、懷俄明州、新罕布什爾州、田納西州。其中新罕布什爾州和田納西州對投資所得征2%和5%的投資收入稅。

以上是對美國個人所得稅年度匯算清繳所做的簡單介紹,讀者可以從中看到,很多環節和程序與中國的個人所得稅匯算清繳很相似。筆者希望讀者能從美國個人所得稅年終申報中得到一些啟發,順利完成中國首次個人所得稅匯算清繳,為個人所得稅改革的推進出一份力。