消費(fèi)地原則在B2B跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)中的應(yīng)用

作者:馮秀娟 郝萬(wàn)麗 作者單位:北京經(jīng)濟(jì)管理職業(yè)學(xué)院

一、引言

新時(shí)代我國(guó)服務(wù)貿(mào)易蓬勃發(fā)展,2019年我國(guó)服務(wù)貿(mào)易進(jìn)出口總額達(dá)到54152.9億元人民幣,我國(guó)知識(shí)密集型服務(wù)進(jìn)出口額同比增長(zhǎng)10.8%,高于服務(wù)進(jìn)出口整體增速8個(gè)百分點(diǎn),其中,電信計(jì)算機(jī)和信息服務(wù)延續(xù)快速增長(zhǎng)態(tài)勢(shì),進(jìn)出口增速達(dá)到18.9%。服務(wù)貿(mào)易的大力發(fā)展提升了我國(guó)在全球價(jià)值鏈中的地位,為中國(guó)經(jīng)濟(jì)的高質(zhì)量發(fā)展提供了內(nèi)生動(dòng)力。與有形商品貿(mào)易相比,服務(wù)或無(wú)形資產(chǎn)具有生產(chǎn)與消費(fèi)過(guò)程統(tǒng)一性、無(wú)形性、獨(dú)特性、交易數(shù)字化、虛擬化等特點(diǎn),跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)為各國(guó)政府帶來(lái)復(fù)雜的稅收征管問(wèn)題。

我國(guó)關(guān)于服務(wù)或無(wú)形資產(chǎn)跨境貿(mào)易的增值稅征收管理,在《財(cái)政部國(guó)家稅務(wù)總局關(guān)于全面推開(kāi)營(yíng)業(yè)稅改征增值稅試點(diǎn)的通知》(財(cái)稅〔2016〕36號(hào),以下簡(jiǎn)稱“36號(hào)文”)中,規(guī)定境內(nèi)的單位和個(gè)人銷售的部分服務(wù)和無(wú)形資產(chǎn)適用增值稅零稅率,如提供國(guó)際運(yùn)輸服務(wù)、向境外單位提供的完全在境外消費(fèi)的研發(fā)服務(wù)等;境內(nèi)的單位和個(gè)人銷售的部分服務(wù)和無(wú)形資產(chǎn)免征增值稅,如工程項(xiàng)目在境外的建筑服務(wù)、向境外單位提供的完全在境外消費(fèi)的電信服務(wù)、知識(shí)產(chǎn)權(quán)服務(wù)等。

但是,對(duì)境外企業(yè)提供的服務(wù)或無(wú)形資產(chǎn)增值稅征收管理,36號(hào)文規(guī)定,在境內(nèi)銷售服務(wù)、無(wú)形資產(chǎn)應(yīng)當(dāng)征收增值稅。具體是指服務(wù)(租賃不動(dòng)產(chǎn)除外)或者無(wú)形資產(chǎn)(自然資源使用權(quán)除外)的銷售方或者購(gòu)買方在境內(nèi);所銷售自然資源使用權(quán)的自然資源在境內(nèi)等情形,相關(guān)規(guī)定較為籠統(tǒng),沒(méi)有明確區(qū)分Business-to-Customer(B2C)和Business-to-Business(B2B)交易。在B2B交易中,單一位置實(shí)體(Single Location Entity,SLE)和多重位置實(shí)體(Multiple Location Entity,MLE)的交易如何征稅也沒(méi)有做出明確的規(guī)定。

隨著跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)貿(mào)易額的不斷增長(zhǎng),正確界定商品稅的管轄權(quán)、提高征收效率、避免非故意不征稅,成為我國(guó)稅收征管中亟待解決的難題。本文借鑒經(jīng)濟(jì)合作與發(fā)展組織(OECD)關(guān)于跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)的相關(guān)規(guī)定,以案例的形式,分析B2B跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)增值稅的征收管理,為我國(guó)增值稅制度的完善提供政策建議。

二、OECD關(guān)于B2B跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)增值稅的征收管理規(guī)定

隨著增值稅在世界范圍內(nèi)的不斷推廣,截至2018年,全世界大約有168個(gè)國(guó)家(地區(qū))征收了增值稅,增值稅收入成為這些國(guó)家(地區(qū))重要的稅收來(lái)源。增值稅的課稅管轄權(quán)通常遵循兩個(gè)原則:生產(chǎn)地原則(Origin Principle,又稱原產(chǎn)地原則,以下簡(jiǎn)稱“OP原則”)和消費(fèi)地原則(DestinationPrinciple,又稱目的地原則,以下簡(jiǎn)稱“DP原則”)。在OP原則下,由商品和服務(wù)的生產(chǎn)地按照本國(guó)增值稅相關(guān)規(guī)定征稅;在DP原則下,由商品和服務(wù)的消費(fèi)地按照本國(guó)增值稅相關(guān)規(guī)定征稅。

在經(jīng)濟(jì)全球化的過(guò)程中,商品和服務(wù)貿(mào)易迅猛增長(zhǎng),各國(guó)增值稅制度間的相互影響越來(lái)越深刻,雙重征稅和非故意不征稅的風(fēng)險(xiǎn)越來(lái)越高,因此需要在國(guó)際貿(mào)易過(guò)程中進(jìn)行增值稅的國(guó)際協(xié)調(diào)。在跨境貨物貿(mào)易中,使用DP原則征稅已成為國(guó)際通行做法,但是在跨境服務(wù)貿(mào)易和無(wú)形資產(chǎn)轉(zhuǎn)讓中,是否使用DP原則還未形成共識(shí)。OECD在跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)的增值稅國(guó)際稅收合作與協(xié)調(diào)方面開(kāi)展了相關(guān)工作,先后出臺(tái)了一系列文件,包括2001年《電子商務(wù)背景下跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)的消費(fèi)稅指南》、2003年《消費(fèi)稅指引》、2006年開(kāi)始起草《國(guó)際增值稅/貨物及服務(wù)稅指南》等。這些文件提出,企業(yè)進(jìn)口服務(wù)或無(wú)形資產(chǎn)時(shí),應(yīng)當(dāng)充分抵扣進(jìn)項(xiàng)稅,跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)時(shí),各國(guó)政府應(yīng)遵循DP原則征收增值稅。

在B2B交易中,跨境向非居民企業(yè)提供服務(wù)或無(wú)形資產(chǎn),消費(fèi)地就是接受方營(yíng)業(yè)場(chǎng)所(如總部、注冊(cè)辦事處或分支機(jī)構(gòu))所在地。但是,當(dāng)各國(guó)使用不同標(biāo)準(zhǔn)確定實(shí)際消費(fèi)地時(shí),可能會(huì)引起稅收競(jìng)爭(zhēng)或逃稅。OECD建議統(tǒng)一依據(jù)商業(yè)協(xié)議判斷消費(fèi)地,并推薦在B2B交易中使用逆向征收機(jī)制,即由接受服務(wù)或無(wú)形資產(chǎn)企業(yè)直接將增值稅稅款繳納給所在國(guó)的稅務(wù)機(jī)關(guān),同時(shí),可以申報(bào)抵扣進(jìn)項(xiàng)稅額。

隨著全球服務(wù)貿(mào)易的強(qiáng)勁增長(zhǎng),國(guó)際間增值稅協(xié)調(diào)問(wèn)題不再限于電子商務(wù),服務(wù)或無(wú)形資產(chǎn)跨境貿(mào)易中增值稅扭曲現(xiàn)象非常普遍,阻礙了經(jīng)濟(jì)增長(zhǎng)和商業(yè)活動(dòng)。為解決這些問(wèn)題,OECD發(fā)布了《國(guó)際增值稅/貨物及服務(wù)稅指南》(以下簡(jiǎn)稱“2015指南”,TPPERSON按:OECD已經(jīng)發(fā)布了2017年版指南),旨在確保各國(guó)增值稅體系相互作用,促進(jìn)國(guó)際貿(mào)易發(fā)展。2015指南對(duì)跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)做出較為詳細(xì)的規(guī)定,其中B2B交易按照交易實(shí)體,分為SLE和MLE兩種情形。SLE是指獨(dú)立的法律實(shí)體,不論是否具有共同所有權(quán),這些法律實(shí)體僅在各自的稅收管轄區(qū)有生產(chǎn)經(jīng)營(yíng)場(chǎng)所,在其他地方?jīng)]有經(jīng)營(yíng)業(yè)務(wù)。典型特點(diǎn)是服務(wù)或無(wú)形資產(chǎn)接受方(以下簡(jiǎn)稱“客戶”)只有一個(gè)生產(chǎn)經(jīng)營(yíng)場(chǎng)所。MLE是指獨(dú)立的法律實(shí)體在多個(gè)稅收管轄區(qū)建立生產(chǎn)經(jīng)營(yíng)場(chǎng)所,開(kāi)展生產(chǎn)經(jīng)營(yíng)活動(dòng)。典型的特點(diǎn)是客戶在不同稅收管轄區(qū)有多個(gè)生產(chǎn)經(jīng)營(yíng)場(chǎng)所。下面分別介紹SLE和MLE情形下B2B交易的征稅原則。

2015指南關(guān)于B2B交易的一般規(guī)則規(guī)定:在跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)時(shí),應(yīng)當(dāng)按照DP原則征稅;對(duì)不同的交易對(duì)象和交易實(shí)體,按照交易模式不同,規(guī)定了不同的增值稅征收方法。

(一)SLE情形下的B2B交易

在SLE情形下,由接受服務(wù)或無(wú)形資產(chǎn)的一方所在地征稅,客戶所在地通常參考商業(yè)協(xié)議確定。協(xié)議通常包括服務(wù)或無(wú)形資產(chǎn)提供各方以及各方的權(quán)利和義務(wù),據(jù)此來(lái)判斷交易的實(shí)質(zhì),鑒別交易提供方和消費(fèi)者。判斷依據(jù)主要包括訂單、發(fā)票、資金流等,協(xié)議也未必都是紙質(zhì)形式,郵件、線上訂單、各種形式的支付方式等都可以作為交易的判定依據(jù)。對(duì)于SLE情形下的B2B交易,以客戶所在地為征稅地。具體分為以下幾種情況:

1.一國(guó)企業(yè)直接向另一國(guó)企業(yè)提供服務(wù),以客戶所在國(guó)為征稅地。

2.跨國(guó)公司通常會(huì)從經(jīng)濟(jì)利益角度考慮,在一個(gè)稅收管轄區(qū)建立采購(gòu)中心,進(jìn)行集中采購(gòu),簽訂一份大額的全球采購(gòu)協(xié)議,再由采購(gòu)中心向全球關(guān)聯(lián)企業(yè)提供服務(wù)。關(guān)聯(lián)企業(yè)與采購(gòu)中心簽訂服務(wù)協(xié)議,關(guān)聯(lián)企業(yè)相當(dāng)于客戶,由各關(guān)聯(lián)企業(yè)所屬國(guó)征稅。采用逆向征收機(jī)制,這些企業(yè)按照所屬國(guó)的增值稅稅率繳納增值稅,并可以申報(bào)抵扣進(jìn)項(xiàng)稅額。

3.跨國(guó)公司為了降低成本,指定一家關(guān)聯(lián)企業(yè)為資金支付中心,供應(yīng)商與跨國(guó)公司及其子公司簽訂商業(yè)協(xié)議,并提供服務(wù)或無(wú)形資產(chǎn),但由資金支付中心付款。在資金流與服務(wù)流不一致的情形下,由協(xié)議中的客戶按照所屬國(guó)增值稅稅率繳納增值稅。在逆向征收機(jī)制下,客戶承擔(dān)計(jì)算銷項(xiàng)稅款的義務(wù),稅率按照客戶所屬管轄區(qū)規(guī)定的稅率,并有權(quán)利按照所屬管轄權(quán)的規(guī)則抵扣進(jìn)項(xiàng)稅額。

(二)MLE情形下的B2B交易

對(duì)于MLE情形下的B2B交易,當(dāng)客戶在多個(gè)稅收管轄區(qū)有公司,征稅權(quán)屬于使用服務(wù)或無(wú)形資產(chǎn)的公司所在地。

這里的“使用”就是企業(yè)出于生產(chǎn)經(jīng)營(yíng)需要而使用,不論是為了連續(xù)生產(chǎn)的中間使用,還是出于生產(chǎn)經(jīng)營(yíng)的一般使用。稅收管轄區(qū)采取一系列方法識(shí)別客戶的哪個(gè)公司使用了服務(wù)或無(wú)形資產(chǎn),以及該公司所處的位置在哪里。通常使用以下方法:

1.直接使用法。直接使用法強(qiáng)調(diào)直接使用服務(wù)或無(wú)形資產(chǎn)的公司所在地?fù)碛姓鞫悪?quán),該方法適用于在商業(yè)協(xié)議中明確規(guī)定了具體使用服務(wù)或無(wú)形資產(chǎn)的公司。在提供服務(wù)或無(wú)形資產(chǎn)時(shí),供應(yīng)商和客戶都有必要的信息來(lái)進(jìn)行恰當(dāng)?shù)亩愂仗幚恚虡I(yè)協(xié)議可以為稅務(wù)主管當(dāng)局提供恰當(dāng)?shù)膶徲?jì)線索。但是該方法不適用以下情形:一是供應(yīng)商不知道或者簽訂商業(yè)協(xié)議時(shí)無(wú)法確定,客戶的哪個(gè)公司使用服務(wù)或無(wú)形資產(chǎn);二是服務(wù)或無(wú)形資產(chǎn)被客戶位于不同稅收管轄區(qū)的多家公司使用。

2.直接交付法。直接交付法強(qiáng)調(diào)服務(wù)或無(wú)形資產(chǎn)直接交付的公司所在地?fù)碛姓鞫悪?quán)。采用該方法,征稅權(quán)直接分配給服務(wù)或無(wú)形資產(chǎn)交付的公司所屬管轄區(qū)。例如,在提供餐飲或現(xiàn)場(chǎng)培訓(xùn)等服務(wù)時(shí),該方法在確定服務(wù)或無(wú)形資產(chǎn)交付地時(shí)很有效。供應(yīng)商和客戶在提供服務(wù)時(shí)就很明確知道直接交付地,并且在商業(yè)協(xié)議中體現(xiàn)出來(lái),供應(yīng)商和客戶因而可以獲得恰當(dāng)?shù)亩愂沾觥M瑫r(shí),服務(wù)提供時(shí)間及商業(yè)協(xié)議也為稅務(wù)管理當(dāng)局提供了審計(jì)線索。

3.再分配法。該方法適用于外部供應(yīng)商向MLE提供服務(wù)或無(wú)形資產(chǎn),由MLE中的一家公司全部使用,或位于不同稅收管轄區(qū)的其他公司部分使用,再根據(jù)內(nèi)部再分配協(xié)議在使用方之間進(jìn)行分?jǐn)偂?鐕?guó)公司通常為了實(shí)現(xiàn)規(guī)模經(jīng)濟(jì)效應(yīng),集中安排范圍較廣的服務(wù),如管理、技術(shù)、金融、商業(yè)服務(wù)等。這些服務(wù)的成本首先由接受服務(wù)或無(wú)形資產(chǎn)的公司承擔(dān),隨后在使用服務(wù)或無(wú)形資產(chǎn)的公司間進(jìn)行分配。這些公司在內(nèi)部再分配協(xié)議的基礎(chǔ)上,根據(jù)所得稅、會(huì)計(jì)記錄和其他管理資料,來(lái)確定它們各自使用服務(wù)或無(wú)形資產(chǎn)應(yīng)負(fù)擔(dān)的份額。

三、案例解析

下文擬結(jié)合OECD關(guān)于跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)的一般規(guī)則,以A公司、B公司的交易為例,分析DP原則的應(yīng)用。共分為五種情形:案例一是SLE下兩個(gè)獨(dú)立法人交易的納稅義務(wù)判定;案例二是SLE下三個(gè)獨(dú)立法人開(kāi)展兩項(xiàng)獨(dú)立交易的納稅義務(wù)判定;案例三是SLE下全球采購(gòu)中心的納稅義務(wù)判定;案例四是SLE下建立資金支付中心的納稅義務(wù)判定;案例五是MLE下采用再分配法確定納稅義務(wù)。

案例通用背景資料:A公司為實(shí)際經(jīng)營(yíng)地位于日本的人力資源服務(wù)供應(yīng)商,B公司為實(shí)際經(jīng)營(yíng)地在中國(guó)的某電子產(chǎn)品制造公司。增值稅稅率分別為:中國(guó)6%,日本8%,澳大利亞10%,韓國(guó)10%。

(一)案例一:SLE下兩個(gè)獨(dú)立法人交易中納稅義務(wù)判定

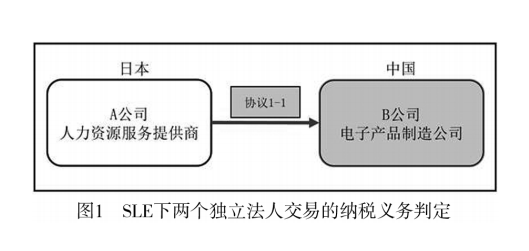

背景:A公司、B公司除了在其本國(guó)有實(shí)際經(jīng)營(yíng)地外,在其他地方都沒(méi)有構(gòu)成可以征收增值稅的生產(chǎn)經(jīng)營(yíng)場(chǎng)所。B公司為提高其人力資源管理水平,與A公司簽訂商業(yè)協(xié)議,購(gòu)進(jìn)其先進(jìn)的人力資源服務(wù),年服務(wù)費(fèi)50萬(wàn)元人民幣(單位下同)。圖1顯示了SLE下兩個(gè)獨(dú)立法人交易的納稅義務(wù)判定。

DP原則的應(yīng)用分析如下:

根據(jù)2015指南中關(guān)于B2B交易的一般規(guī)則,客戶B公司實(shí)際經(jīng)營(yíng)地位于中國(guó),所以,中國(guó)擁有對(duì)該跨境勞務(wù)增值稅的征稅權(quán)。即日本對(duì)于A公司的勞務(wù)出口給予零稅率,中國(guó)對(duì)于B公司的勞務(wù)進(jìn)口征收增值稅。同時(shí),B公司購(gòu)進(jìn)服務(wù)環(huán)節(jié)對(duì)應(yīng)的增值稅稅款可作為進(jìn)項(xiàng)稅額抵扣。不考慮其他項(xiàng)目,B公司年應(yīng)納增值稅稅額=50×6%=3萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為3萬(wàn)元。

通過(guò)商業(yè)協(xié)議約定的服務(wù)接受方來(lái)判斷服務(wù)消費(fèi)地,便于納稅執(zhí)行,并且整個(gè)過(guò)程中A公司、B公司均不產(chǎn)生實(shí)際的稅收負(fù)擔(dān),實(shí)現(xiàn)了稅收中性。

(二)案例二:SLE下三個(gè)獨(dú)立法人開(kāi)展兩項(xiàng)獨(dú)立交易的納稅義務(wù)判定

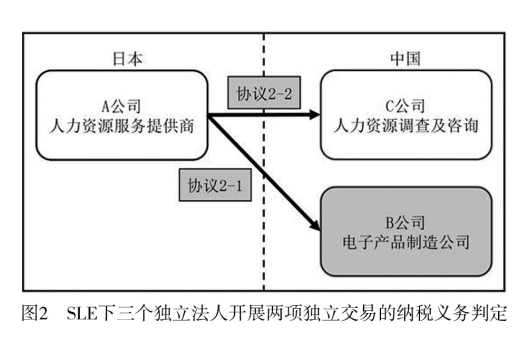

背景:A公司、B公司間的商業(yè)協(xié)議及增值稅關(guān)系同案例一,為了更好地為B公司提供服務(wù),A公司與實(shí)際經(jīng)營(yíng)地位于中國(guó)的C公司簽訂協(xié)議,C公司向A公司提供中國(guó)人力資源市場(chǎng)調(diào)查咨詢服務(wù),年服務(wù)費(fèi)10萬(wàn)元。日本的增值稅稅率為8%。圖2顯示了SLE下三個(gè)獨(dú)立法人開(kāi)展兩項(xiàng)獨(dú)立交易的納稅義務(wù)判定。

DP原則應(yīng)用分析如下:

在A公司與B公司的商業(yè)協(xié)議及增值稅關(guān)系保持不變的情況下,A公司與C公司簽訂新的商業(yè)協(xié)議產(chǎn)生了新的增值稅關(guān)系。根據(jù)A公司與C公司簽訂的商業(yè)協(xié)議可以判定:C公司為服務(wù)提供方,A公司為服務(wù)接受方,即中國(guó)的C公司向日本的A公司出口服務(wù)。

根據(jù)2015指南中關(guān)于B2B交易的一般規(guī)則,作為客戶的A公司實(shí)際經(jīng)營(yíng)地位于日本,日本擁有對(duì)該跨境勞務(wù)增值稅的征稅權(quán)。中國(guó)對(duì)于C公司的服務(wù)出口給予零稅率,日本對(duì)于A公司的服務(wù)進(jìn)口征收增值稅。同時(shí),A公司購(gòu)進(jìn)服務(wù)環(huán)節(jié)對(duì)應(yīng)的增值稅稅款可作為進(jìn)項(xiàng)稅額抵扣。不考慮其他項(xiàng)目,A公司年應(yīng)納增值稅稅額=10×8%=0.8萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為0.8萬(wàn)元。B公司的納稅分析同案例一。

在本例中包含兩個(gè)商業(yè)協(xié)議,稅款征收方分別為中國(guó)、日本。A公司、C公司服務(wù)的最終消費(fèi)者均為B公司,采用此種征稅方式并不影響中國(guó)的稅款征收,因?yàn)锳公司向B公司的收費(fèi)已包含了其支付給C公司的價(jià)款。整個(gè)過(guò)程中A、B、C公司均不產(chǎn)生實(shí)際的稅收負(fù)擔(dān),實(shí)現(xiàn)了稅收中性。

(三)案例三:SLE下全球采購(gòu)中心納稅義務(wù)判定

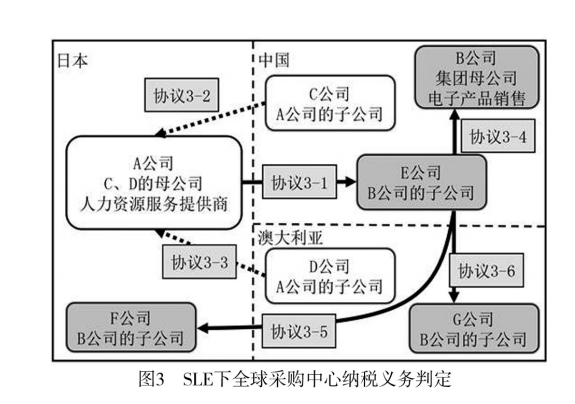

背景:A公司、B公司逐漸發(fā)展為跨國(guó)集團(tuán)公司。A公司有兩家子公司:C公司位于中國(guó),D公司位于澳大利亞。B公司有兩家子公司:F公司位于日本,G公司位于澳大利亞。B公司為了節(jié)約采購(gòu)成本,設(shè)立位于中國(guó)的全球采購(gòu)中心E公司。E公司直接向A公司集中采購(gòu)集團(tuán)的人力資源服務(wù),簽訂采購(gòu)協(xié)議(協(xié)議3-1),E公司直接支付300萬(wàn)元給A公司;A公司與其子公司C公司、D公司分別簽訂金額為150萬(wàn)、75萬(wàn)的人力資源服務(wù)分包協(xié)議(協(xié)議3-2、協(xié)議3-3),由C公司向E公司、B公司提供服務(wù),費(fèi)用分別為50萬(wàn)元、100萬(wàn)元;由D公司向G公司提供服務(wù),費(fèi)用75萬(wàn)元;E公司與B公司、F公司、G公司簽訂費(fèi)用分?jǐn)倕f(xié)議(協(xié)議3-4、協(xié)議3-5、協(xié)議3-6),費(fèi)用分別為100萬(wàn)元、75萬(wàn)元和75萬(wàn)元。圖3顯示了SLE下建立全球采購(gòu)中心的納稅義務(wù)判定。

DP原則應(yīng)用分析如下:

1.協(xié)議分析

(1)在協(xié)議3-1中,A公司為服務(wù)提供方,E公司為服務(wù)接受方,即日本的A公司向中國(guó)的E公司出口勞務(wù)。

(2)在協(xié)議3-2中,C公司為服務(wù)提供方,A公司為服務(wù)接受方,即中國(guó)的C公司向日本的A公司出口勞務(wù)。

(3)在協(xié)議3-3中,D公司為服務(wù)提供方,A公司為服務(wù)接受方,即澳大利亞的D公司向日本的A公司出口勞務(wù)。

(4)在協(xié)議3-4中,E公司為服務(wù)提供方,B公司為服務(wù)接受方,不涉及跨境勞務(wù),按照中國(guó)國(guó)內(nèi)增值稅規(guī)則確定。

(5)在協(xié)議3-5中,E公司為服務(wù)提供方,F(xiàn)公司為服務(wù)接受方,即中國(guó)的E公司向日本的F公司出口勞務(wù)。

(6)在協(xié)議3-6中,E公司為服務(wù)提供方,G公司為服務(wù)接受方,即中國(guó)的E公司向澳大利亞的G公司出口勞務(wù)。

2.增值稅征管分析

六份商業(yè)協(xié)議中,除協(xié)議3-4外,其他五份協(xié)議均涉及跨境勞務(wù),根據(jù)2015指南中關(guān)于B2B交易一般規(guī)則:

(1)依據(jù)協(xié)議3-1,客戶的E公司實(shí)際經(jīng)營(yíng)地位于中國(guó),日本對(duì)于A公司的服務(wù)出口給予零稅率,中國(guó)對(duì)于E公司的服務(wù)進(jìn)口征收增值稅,同時(shí)E公司購(gòu)進(jìn)服務(wù)環(huán)節(jié)對(duì)應(yīng)的增值稅稅款可作為進(jìn)項(xiàng)稅額抵扣。不考慮其他項(xiàng)目,E公司年應(yīng)納增值稅稅額=300×6%=18萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為18萬(wàn)元。

(2)依據(jù)協(xié)議3-2,客戶A公司實(shí)際經(jīng)營(yíng)地位于日本,中國(guó)對(duì)于C公司的服務(wù)出口給予零稅率,日本對(duì)于A公司的服務(wù)進(jìn)口征收增值稅,同時(shí)A公司購(gòu)進(jìn)服務(wù)環(huán)節(jié)對(duì)應(yīng)的增值稅稅款可作為進(jìn)項(xiàng)稅額抵扣。不考慮其他項(xiàng)目,A公司年應(yīng)納增值稅稅額=150×8%=12萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為12萬(wàn)元。

(3)依據(jù)協(xié)議3-3,客戶A公司實(shí)際經(jīng)營(yíng)地位于日本,澳大利亞對(duì)于D公司的服務(wù)出口給予零稅率,日本對(duì)于A公司的服務(wù)進(jìn)口征收增值稅,同時(shí)A公司購(gòu)進(jìn)服務(wù)環(huán)節(jié)對(duì)應(yīng)的增值稅稅款可作為進(jìn)項(xiàng)稅額抵扣。不考慮其他項(xiàng)目,A公司年應(yīng)納增值稅稅額=75×8%=6萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為6萬(wàn)元。

(4)依據(jù)協(xié)議3-5,客戶F公司實(shí)際經(jīng)營(yíng)地位于日本,中國(guó)對(duì)于E公司的服務(wù)出口給予零稅率,日本對(duì)于F公司的勞務(wù)進(jìn)口征收增值稅,同時(shí)F公司購(gòu)進(jìn)服務(wù)環(huán)節(jié)對(duì)應(yīng)的增值稅稅款可作為進(jìn)項(xiàng)稅額抵扣。不考慮其他項(xiàng)目,F(xiàn)公司年應(yīng)納增值稅稅額=75×8%=6萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為6萬(wàn)元。

(5)依據(jù)協(xié)議3-6,客戶G公司實(shí)際經(jīng)營(yíng)地位于澳大利亞,中國(guó)對(duì)于E公司的服務(wù)出口給予零稅率,澳大利亞對(duì)于G公司的服務(wù)進(jìn)口征收增值稅,同時(shí)G公司購(gòu)進(jìn)服務(wù)環(huán)節(jié)對(duì)應(yīng)的增值稅稅款可作為進(jìn)項(xiàng)稅額抵扣。不考慮其他項(xiàng)目,F(xiàn)公司年應(yīng)納增值稅稅額=75×10%=7.5萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為7.5萬(wàn)元。

使用商業(yè)協(xié)議中的勞務(wù)接受方作為征稅對(duì)象,取得了清晰、便捷的增值稅征稅效果,降低了稅收征管成本,減少了因無(wú)法識(shí)別勞務(wù)實(shí)際消費(fèi)地所帶來(lái)的政策爭(zhēng)議和執(zhí)法風(fēng)險(xiǎn)。整個(gè)過(guò)程中所涉公司均不產(chǎn)生實(shí)際的稅收負(fù)擔(dān),實(shí)現(xiàn)了稅收中性。

(四)案例四:SLE下全球支付中心納稅義務(wù)判定

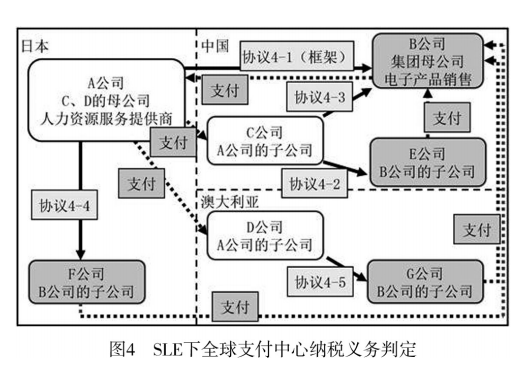

背景:公司間關(guān)系與案例三相同,只是改變商業(yè)協(xié)議的簽訂方式和付款方式。A公司與B公司簽訂一份全球人力資源服務(wù)框架協(xié)議(協(xié)議4-1),款項(xiàng)300萬(wàn)元由B公司直接支付給A公司。C公司向E公司、B公司提供服務(wù),費(fèi)用分別為50萬(wàn)元、100萬(wàn)元(協(xié)議4-2、協(xié)議4-3);A公司向F公司提供服務(wù),費(fèi)用75萬(wàn)元(協(xié)議4-4);D公司向G公司提供服務(wù),費(fèi)用75萬(wàn)元(協(xié)議4-5);A公司收取的費(fèi)用向C公司、D公司進(jìn)行分配。各項(xiàng)單獨(dú)服務(wù)協(xié)議中有關(guān)服務(wù)內(nèi)容、范圍、價(jià)格、付款義務(wù)以及保密責(zé)任的規(guī)定根據(jù)框架性協(xié)議的約定執(zhí)行。圖4顯示了SLE下全球支付中心納稅義務(wù)判定。

DP原則應(yīng)用分析如下:

A公司和B公司之間,A公司與其子公司C、D之間,B公司與其子公司F、G之間的現(xiàn)金流是在服務(wù)協(xié)議的基礎(chǔ)上產(chǎn)生的,沒(méi)產(chǎn)生額外的服務(wù),服務(wù)供給關(guān)系也不變。所以,現(xiàn)金流的支付并不影響對(duì)于納稅主體的判斷,仍然應(yīng)根據(jù)有直接服務(wù)供應(yīng)的公司之間簽訂的服務(wù)協(xié)議來(lái)判斷納稅義務(wù)。跨境稅收管理與前文案例三相同,在此不再贅述。

(五)案例五:MLE下使用再分配法確定納稅義務(wù)

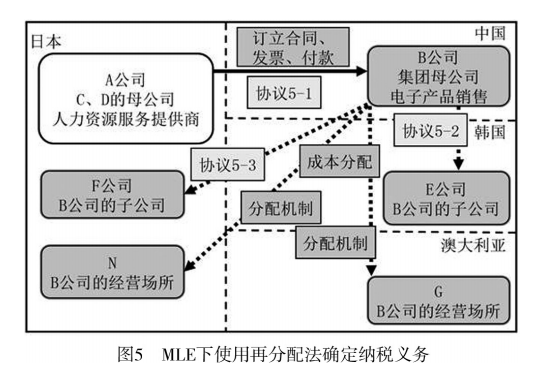

背景:A公司、B公司進(jìn)行了戰(zhàn)略調(diào)整。A公司注銷了C公司、D公司;B公司將E公司遷到韓國(guó),將G公司變更為生產(chǎn)經(jīng)營(yíng)場(chǎng)所,在日本新增生產(chǎn)經(jīng)營(yíng)場(chǎng)所N公司。B公司向A公司集中采購(gòu)集團(tuán)的人力資源服務(wù)(協(xié)議5-1),合同總價(jià)款是350萬(wàn)元,B公司直接支付給A公司全部?jī)r(jià)款。A公司向B公司、E公司、F公司、N公司、G公司提供人力資源服務(wù)。B公司在集中采購(gòu)服務(wù)后,與E公司、F公司簽訂了集團(tuán)間的服務(wù)合同(協(xié)議5-2、協(xié)議5-3),按照財(cái)務(wù)系統(tǒng)核算結(jié)果進(jìn)行費(fèi)用分配,E公司、F公司的分配費(fèi)用均為75萬(wàn)元。與經(jīng)營(yíng)場(chǎng)所N公司、G公司沒(méi)有簽訂任何合同或協(xié)議,只是按照財(cái)務(wù)系統(tǒng)核算結(jié)果進(jìn)行了內(nèi)部的費(fèi)用分?jǐn)偅琋公司、G公司分?jǐn)偟馁M(fèi)用均為50萬(wàn)元。詳見(jiàn)圖5。

DP原則應(yīng)用分析如下:

根據(jù)協(xié)議5-1,A公司為服務(wù)提供方,B公司為服務(wù)接受方;根據(jù)協(xié)議5-2,B公司為服務(wù)提供方,E公司為服務(wù)接受方;根據(jù)協(xié)議5-3,B公司為服務(wù)提供方,F(xiàn)公司為服務(wù)接受方。B公司未與其生產(chǎn)經(jīng)營(yíng)場(chǎng)所N公司、G公司簽訂任何合同或協(xié)議,我們無(wú)法通過(guò)商業(yè)協(xié)議的辦法判定納稅義務(wù)人。但根據(jù)2015指南,當(dāng)服務(wù)的接受方在多個(gè)國(guó)家(地區(qū))有生產(chǎn)經(jīng)營(yíng)場(chǎng)所時(shí),增值稅的征稅權(quán)應(yīng)該賦予實(shí)際使用跨境增值稅服務(wù)的生產(chǎn)經(jīng)營(yíng)場(chǎng)所的所在國(guó)。因此,B公司為服務(wù)提供方,N公司、G公司為服務(wù)接受方。

B公司可按照下述方法確定費(fèi)用分配:

(1)B公司在企業(yè)資源計(jì)劃(Enterprise Resource Planning,ERP系統(tǒng))中建立一個(gè)成本池,收到A公司開(kāi)具的發(fā)票后放入成本池。

(2)按服務(wù)人員的數(shù)量對(duì)成本池中的此筆成本建立分?jǐn)偟姆椒ǎ唧w分配費(fèi)用為:B公司分配350萬(wàn)元,E公司、F公司各分配75萬(wàn)元,N公司、G公司各分配50萬(wàn)元。

(3)各方應(yīng)納稅額計(jì)算如下:

B公司進(jìn)口服務(wù)應(yīng)納增值稅額=350×6%=21萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為21萬(wàn)元。

E公司進(jìn)口服務(wù)應(yīng)納增值稅額=75×10%=7.5萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為7.5萬(wàn)元。

F公司進(jìn)口服務(wù)應(yīng)納增值稅額=75×8%=6萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為6萬(wàn)元。

N公司進(jìn)口服務(wù)應(yīng)納增值稅額=50×8%=4萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為4萬(wàn)元。

G公司進(jìn)口服務(wù)應(yīng)納增值稅額=50×10%=5萬(wàn)元,可抵扣進(jìn)項(xiàng)稅額為5萬(wàn)元。

四、政策建議

筆者建議,我國(guó)應(yīng)從以下幾個(gè)方面健全跨境轉(zhuǎn)讓服務(wù)或無(wú)形資產(chǎn)的增值稅制度:

(一)確定增值稅管轄權(quán)時(shí)以DP原則為判定依據(jù)

按照國(guó)際慣例,以服務(wù)或無(wú)形資產(chǎn)接受方所在地為標(biāo)準(zhǔn)確定稅收管轄權(quán)。同時(shí),對(duì)于我國(guó)境內(nèi)企業(yè)服務(wù)或無(wú)形資產(chǎn)的出口行為,盡量給予零稅率政策或免稅政策,允許出口商申請(qǐng)退還國(guó)內(nèi)環(huán)節(jié)承擔(dān)的增值稅稅款,盡可能實(shí)現(xiàn)稅收中性,以提高我國(guó)企業(yè)在國(guó)際市場(chǎng)上的競(jìng)爭(zhēng)力。

(二)確定消費(fèi)地時(shí)以商業(yè)協(xié)議為判定依據(jù)

在確定跨境轉(zhuǎn)讓的服務(wù)或無(wú)形資產(chǎn)的消費(fèi)地時(shí),有商業(yè)協(xié)議的,可以根據(jù)商業(yè)協(xié)議中的相關(guān)條款,如服務(wù)或無(wú)形資產(chǎn)交易的主體、相關(guān)權(quán)利和義務(wù)條款等來(lái)判斷交易的實(shí)質(zhì),鑒別交易提供方和消費(fèi)者;沒(méi)有商業(yè)協(xié)議的,可以根據(jù)訂單、發(fā)票、資金流等來(lái)判斷,最大程度地降低稅收遵從成本。當(dāng)跨國(guó)公司出于集團(tuán)成本控制的目的建立全球采購(gòu)中心、資金支付中心等情形下,根據(jù)實(shí)際發(fā)生服務(wù)貿(mào)易的雙方簽訂的協(xié)議來(lái)判定服務(wù)或無(wú)形資產(chǎn)的消費(fèi)地。商業(yè)協(xié)議可以是紙質(zhì)的合同或協(xié)議,也可以是郵件、線上訂單,或者依據(jù)資金支付流判定交易的實(shí)質(zhì)。如果集團(tuán)內(nèi)部未簽訂協(xié)議,也可以按照內(nèi)部成本分?jǐn)倕f(xié)議判定。

(三)進(jìn)一步細(xì)化服務(wù)的分類

我國(guó)目前增值稅制度中的服務(wù)類別是按行業(yè)劃分的。在傳統(tǒng)交易現(xiàn)場(chǎng)提供服務(wù)的情況下,按行業(yè)劃分征收增值稅能夠?qū)崿F(xiàn)有效征收。但是,隨著數(shù)字經(jīng)濟(jì)的發(fā)展,通過(guò)數(shù)字和電信網(wǎng)絡(luò)提供服務(wù)的范圍越來(lái)越廣、形式越來(lái)越多樣,在確定服務(wù)的消費(fèi)地時(shí),必須對(duì)服務(wù)進(jìn)行更精確的分類。

按照服務(wù)提供過(guò)程與消費(fèi)過(guò)程是否統(tǒng)一,可以分為現(xiàn)場(chǎng)服務(wù)和非現(xiàn)場(chǎng)服務(wù)。現(xiàn)場(chǎng)服務(wù),屬于供應(yīng)商和消費(fèi)者同時(shí)在場(chǎng)、服務(wù)提供過(guò)程和消費(fèi)過(guò)程統(tǒng)一的服務(wù),以服務(wù)向最終消費(fèi)者提供地作為現(xiàn)場(chǎng)服務(wù)的消費(fèi)地。此類服務(wù)包括:住宿、餐飲、劇院演出、交易會(huì)、博物館、公園、體育比賽等。而對(duì)于非現(xiàn)場(chǎng)服務(wù),可識(shí)別的服務(wù)履行地與消費(fèi)地未必是同一地點(diǎn),服務(wù)的供給和消費(fèi)也不同時(shí)發(fā)生。在很容易遠(yuǎn)程提供服務(wù)的情況下,根據(jù)商業(yè)協(xié)議或其他證明經(jīng)濟(jì)業(yè)務(wù)發(fā)生的憑據(jù),以服務(wù)接受方所在地作為最終消費(fèi)地。此類服務(wù)包括:咨詢、會(huì)計(jì)及法律服務(wù)、金融保險(xiǎn)服務(wù)、電信和廣播服務(wù)、在線提供軟件和軟件維護(hù)、在線數(shù)字服務(wù)(電影、電視節(jié)目、音樂(lè)等)、數(shù)字?jǐn)?shù)據(jù)存儲(chǔ)、在線游戲等。

(四)建立境外供應(yīng)商增值稅登記制度

大部分國(guó)家對(duì)跨境B2B交易,通常采用逆向征收機(jī)制方式征收增值稅。但是國(guó)際上有部分國(guó)家,如澳大利亞、日本、新西蘭等國(guó),要求采取B2B方式向國(guó)內(nèi)企業(yè)提供數(shù)字產(chǎn)品和服務(wù)的境外企業(yè),也要在本國(guó)進(jìn)行增值稅登記。建議我國(guó)對(duì)B2B交易采用逆向征收機(jī)制,對(duì)B2C交易可以要求其境外供應(yīng)商到我國(guó)注冊(cè),對(duì)既涉及B2B又涉及B2C的境外供應(yīng)商可以要求其到我國(guó)注冊(cè)。從降低遵從成本和管理成本的角度,可以適當(dāng)在注冊(cè)流程、退稅申請(qǐng)、稅款繳納、發(fā)票開(kāi)具、會(huì)計(jì)核算方面予以簡(jiǎn)化,允許采用主要貿(mào)易伙伴國(guó)的語(yǔ)言和稅收規(guī)則。