“走出去”稅收抵免:高新技術企業境外所得也能享受優惠稅率嗎?

稅收抵免是稅務機關充分發揮稅收服務經濟職能,為“走出去”企業行穩致遠提供有力保障的重要稅收政策,企業可以充分利用該政策有效降低“走出去”的整體稅負。

一 、什么是稅收抵免?

“走出去”企業來源于中國境外的所得,已在境外繳納的所得稅稅額,可以從其當期應納稅額中抵免,從而消除國際間重復征稅。

二、稅收抵免主要有什么類型?

目前,企業涉及稅收抵免主要包括直接抵免和間接抵免。

直接抵免,指企業直接作為納稅人就其境外所得在境外繳納的所得稅額在我國應納稅額中抵免,主要適用于企業就來源于境外的營業利潤所得在境外所繳納的企業所得稅,以及就來源于或發生于境外的股息、紅利、利息、租金、特許權使用費、財產轉讓等所得在境外被源泉扣繳的預提所得稅。

間接抵免,指境外企業就分配股息前的利潤繳納的外國所得稅額中由我國居民企業就該項分得的股息性質的所得間接負擔的部分,在我國的應納稅額中抵免。本層企業所納稅額屬于由一家上一層企業負擔的稅額=(本層企業就利潤和投資收益所實際繳納的稅額+符合本通知規定的由本層企業間接負擔的稅額)×本層企業向一家上一層企業分配的股息(紅利)÷本層企業所得稅后利潤額。自2017年1月1日起,上述規定層級的外國企業由三層擴展至五層。

三、如何享受稅收抵免?

一般情況下,您需要在企業所得稅年度匯算清繳申報時依次填寫《A108010境外所得納稅調整后所得明細表》、《A108000境外所得稅收抵免明細表》和《A108030跨年度結轉抵免境外所得稅明細表》,同時向主管稅務機關提交如下書面資料:

1.與境外所得相關的完稅證明或納稅憑證(原件或復印件)。

2.不同類型的境外所得申報稅收抵免還需分別提供:

(1) 取得境外分支機構的營業利潤所得需提供:

①境外分支機構會計報表;

②境外分支機構所得依照中國境內企業所得稅法及實施條例的規定計算的應納稅額的計算過程及說明資料;

③具有資質的機構出具的有關分支機構審計報告等。

(2) 取得境外股息、紅利所得需提供:

①集團組織架構圖;

②被投資公司章程復印件;

③境外企業有權決定利潤分配的機構作出的決定書等;

④依照中國境內企業所得稅法及實施條例規定計算的應納稅額的資料及計算過程。

(3) 取得境外利息、租金、特許權使用費、轉讓財產等所得需提供:

①依照中國境內企業所得稅法及實施條例規定計算的應納稅額的資料及計算過程;

②項目合同復印件等。

四、使用稅收抵免容易犯哪些“小錯誤”?

1.應該享受稅收協定待遇的稅款不能抵免

這種“小錯誤”產生于部分稅收協定給予了“走出去”企業股息、利息和特許權使用費的低稅率,同時還給予了財產轉讓和營業利潤的“不征稅”優惠。以營業利潤的“不征稅”優惠舉例如下:

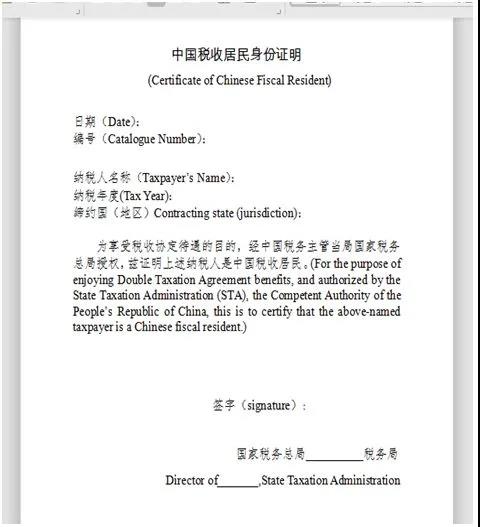

例如A公司去年在馬來西亞提供技術服務取得收入且未構成常設機構,按照稅收協定的規定,在馬來西亞這筆所得不用繳稅,直接并入境內居民企業應納稅所得總額計算企業所得稅,故不涉及稅收抵免計算。此時,A公司要做的就是按照馬來西亞的國內法規定,去申請享受中國與馬來西亞的協定待遇,并提交中國稅務機關為您開具的《中國稅收居民身份證明》。

2.適用境外所得類型時,“分支機構營業利潤所得”和“其他所得”傻傻分不清

某些企業在填寫《A108010境外所得納稅調整后所得明細表》時,“境外稅后所得”類型經常選擇“其他所得”,但“其他所得”一般僅適用于前面未列舉的所得。據了解,企業“走出去”過程中獲取的所得主要為以下幾種:分支機構營業利潤所得、股息、紅利等權益性投資所得、利息所得、租金所得、特許權使用費所得和財產轉讓所得,極少情況下會適用“其他所得”。

那為什么有不少企業填報了“其他所得”呢?據了解,大部分企業填報“其他所得”實際上是對外提供勞務,屬于營業利潤所得。但由于該表第一項為“分支機構營業利潤所得”,導致填報人誤以為只能填報來自于分支機構的營業利潤所得,于是將自身走出去的營業利潤所得歸于其他類型。其實無論是否設立分支機構,在會計核算和納稅主體上都是一樣的,若企業“走出去”已構成常設機構或者與對方國家之間沒有稅收協定,需要在對方國家繳稅時,可以進行稅收抵免申報,應將對外提供勞務或者承包工程獲取的所得歸為營業利潤所得,填報在第一項里。

3.抵免限額計算圖省事,造成跨年度抵免余額結轉損失

某國(地區)所得稅抵免限額=中國境內、境外所得依照企業所得稅法及實施條例的規定計算的應納稅總額×來源于某國(地區)的應納稅所得額÷中國境內、境外應納稅所得總額。

在實際“走出去”過程中,當抵免限額大于可抵免稅額時,某些企業為了圖省事,填寫《A108000境外所得稅收抵免明細表》時將第11列抵免限額直接填報成第10列可抵免稅額的數值。這種做法雖然不會影響第12列本年可抵免稅額的計算,但會導致第13列未超過境外所得稅抵免限額的余額計算錯誤。以下圖為例,C公司第11列境外所得抵免限額應為26301.37*0.25=6575.34元,則第13列未超過境外所得稅抵免限額的余額應為6575.34-2630.14=3945.2元。企業本年在抵免限額內抵免完境外所得稅后的3945.2元,可用于抵免以前年度結轉的待抵免的所得稅額,若依照企業圖中錯誤填報,第13列將為零,之前年度未抵免余額可以遞延五年享受的利益,企業就無法享受到了。

4.高新技術企業境外所得也能享受優惠稅率嗎?

需要分情況。如果是來源于境外分公司的所得,根據《財政部 國家稅務總局關于高新技術企業境外所得適用稅率及稅收抵免問題的通知》財稅〔2011〕47號文的規定,可以適用高新技術企業15%的所得稅稅率。如果是來源于境外子公司的所得,則不可以享受優惠政策。例如D公司為高新技術企業,在取得新加坡子公司的股息稅后所得504萬元后,計算境外所得應納稅額時錯誤適用了15%的優惠稅率,最終補繳企業所得稅65萬元。

5.企業境內外營業機構發生的盈利和虧損可以互相抵減嗎?

根據企業所得稅法,企業境外營業機構的虧損不得抵減境內營業機構的盈利。具體計算時,如果采用分國不分項方式抵免的,不得抵減其境內或他國(地區)的應納稅所得額,但可以用同一國家(地區)其他項目或以后年度的所得按規定彌補。如果采用不分國不分項方式抵免的,其在境外A國產生的虧損可以抵補在B國產生的盈利,抵補之后仍為虧損的,不得抵補境內營業機構的盈利。

但是反過來,企業境外營業機構的盈利可以彌補境內營業機構的虧損。比如E企業2019年境內營業機構發生虧損,境外盈利分別來自多個國家,則彌補境內虧損時,企業可以自行選擇彌補境內虧損的境外所得來源國家(地區)順序,降低稅負。