我國已生效稅收協(xié)定中相互協(xié)商條款的比較研究

作者:劉付永 王立利 作者單位:國家稅務(wù)總局成都市稅務(wù)局 國家稅務(wù)總局國際稅務(wù)司

相互協(xié)商程序(Mutual Agreement Procedure,MAP)是主管稅務(wù)當(dāng)局應(yīng)本國納稅人申請并經(jīng)締約對方主管稅務(wù)當(dāng)局同意,或者應(yīng)締約對方主管稅務(wù)當(dāng)局請求,依照與締約對方簽署生效的稅收協(xié)定及相關(guān)國內(nèi)法發(fā)起、旨在解決國際稅收爭議的磋商機(jī)制。MAP條款是稅收協(xié)定的重要組成部分,是保證稅收協(xié)定得以準(zhǔn)確執(zhí)行的重要手段,可謂是“協(xié)定中的協(xié)定”。我國具有廣泛的稅收協(xié)定(本文“稅收協(xié)定”或“協(xié)定”用語如未做特別說明,均包括中國內(nèi)地與香港地區(qū)、澳門地區(qū)簽訂的稅收安排以及大陸與臺灣地區(qū)簽訂的稅收協(xié)議)網(wǎng)絡(luò),是世界上生效稅收協(xié)定最多的國家之一,目前已生效的稅收協(xié)定(安排)均含有MAP條款。本文旨在闡明MAP程序的特點、法理基礎(chǔ),逐一詳細(xì)比較我國已生效稅收協(xié)定中的MAP條款,找出共同特征和典型差異點,指出存在的問題,并提出完善我國MAP制度的建議。

一、相互協(xié)商程序概述

(一)起源及特征

1.起源

MAP最早現(xiàn)于正式的國際法律文本是在1977年。當(dāng)年經(jīng)濟(jì)合作與發(fā)展組織(OECD)發(fā)布的《關(guān)于避免對所得和財產(chǎn)雙重征稅的協(xié)定范本》(以下簡稱“OECD范本”)第25條“相互協(xié)商程序”,用四款條文規(guī)定了MAP的啟動方式、受理機(jī)關(guān)、適用范圍、協(xié)議效力及協(xié)商方式,2008年修訂后的范本增加強制仲裁作為第五款。1979年聯(lián)合國經(jīng)濟(jì)與社會理事會通過的《關(guān)于發(fā)達(dá)國家與發(fā)展中國家間避免雙重征稅的協(xié)定范本》(以下簡稱“UN范本”)也引入了類似的MAP條款。隨著上述兩個范本被世界各國廣泛接受,用以作為簽署稅收協(xié)定的參考,MAP程序作為一種全新的國際稅收爭議的解決協(xié)調(diào)機(jī)制,逐漸被世界大多數(shù)國家所認(rèn)可。

結(jié)合后來的情況看,筆者認(rèn)為,MAP機(jī)制被引入OECD范本和UN范本,具有重要的前瞻意義。自此以后,納稅主體與稅收管轄區(qū)的跨境稅收爭議處理開始有章可循、有門可訴,國際稅收爭議解決正式邁入了理性時代。

2.特征

一般來說,MAP程序具有以下幾個特征:

一是主體適格。申請人是締約國一方的稅收居民,特殊情況下是締約國一方國民或者具有國籍的人,協(xié)商參與方是締約雙方稅務(wù)主管當(dāng)局。

二是啟動有因。須有導(dǎo)致或?qū)?dǎo)致的不符合協(xié)定的征稅行為、協(xié)定解釋適用爭議或者協(xié)定中未規(guī)定的其他雙重征稅行為。

三是申請有據(jù)。形式依據(jù)是MAP申請受理國(地區(qū))與對方國家(地區(qū))間存在有效的稅收協(xié)定,且協(xié)定中有MAP條款;實質(zhì)依據(jù)是申請人須有使“受理申請的當(dāng)局認(rèn)為其所提意見合理”的必要充分證據(jù)。

四是啟動有前提。受理申請的稅務(wù)主管當(dāng)局如果認(rèn)為所提意見合理,首先應(yīng)考慮給予單方解決,如果“單方不能圓滿解決的”,再設(shè)法同締約對方國家啟動相互協(xié)商。

五是時限有要求。申請MAP的時限一般是自不符合稅收協(xié)定的征稅措施或雙重征稅行為第一次通知之日起三年內(nèi)提出。

六是協(xié)議需執(zhí)行。締約雙方主管稅務(wù)當(dāng)局一旦就所涉稅收爭議達(dá)成MAP協(xié)議,則該協(xié)議應(yīng)予執(zhí)行。

需要注意的是,對于上述六個特征中的前四個,我國已生效稅收協(xié)定中所有的MAP條款都有相同或類似規(guī)定;但是對于后兩個特征,少數(shù)稅收協(xié)定中的MAP條款未作規(guī)定,或有例外規(guī)定。這種例外情況將在下述的比較部分進(jìn)行介紹。

(二)法理基礎(chǔ)

筆者認(rèn)為,MAP是稅收管轄區(qū)之間通過相互協(xié)商讓渡部分稅收主權(quán)以達(dá)成征稅權(quán)沖突的協(xié)調(diào),本質(zhì)上是國家契約下的稅收主權(quán)讓渡,從法理上看:

MAP屬于類行政性裁決行為。裁決方是締約雙方的主管稅務(wù)當(dāng)局,被裁決行為是申請人申請的“案情”。對于符合啟動相互協(xié)商的MAP案件,受理案件的主管稅務(wù)當(dāng)局應(yīng)設(shè)法同締約另一方主管稅務(wù)當(dāng)局就案情進(jìn)行協(xié)商,雙方達(dá)成MAP協(xié)議后,通知申請人,該協(xié)議一般會被要求必須執(zhí)行。

MAP具有國際征管協(xié)助屬性。由于對于締約一方啟動MAP的請求,稅收協(xié)定未規(guī)定對方稅務(wù)當(dāng)局有必須接受協(xié)商的義務(wù),即便接受協(xié)商,也沒有必須達(dá)成協(xié)議的義務(wù)(相互協(xié)商流程和協(xié)議效力還可能受到締約對方國內(nèi)法的約束),因此MAP的啟動、協(xié)議的達(dá)成及執(zhí)行有賴于締約對方的配合及其國內(nèi)法的支持。另外,稅收協(xié)定中的先后條款之間一般都具備某些相似的屬性,MAP條款在稅收協(xié)定中位于稅收情報交換條款之前,而稅收情報交換就是典型的國際稅收征管協(xié)助行為。

MAP基于國家信譽保障。MAP是否能順利啟動以及能否達(dá)成協(xié)議,除了和案情相關(guān)外,締約對方主管稅務(wù)當(dāng)局的配合程度至關(guān)重要。稅收協(xié)定對MAP程序的消極一方缺乏強制性約束條款,締約對方源于對稅收主權(quán)的堅守而消極對待MAP,這也是目前很多MAP案件久拖不決的主要原因。

MAP依托國內(nèi)法發(fā)揮協(xié)議執(zhí)行力。大部分稅收協(xié)定規(guī)定MAP協(xié)議應(yīng)予執(zhí)行,但是未規(guī)定不執(zhí)行的法律后果,直接導(dǎo)致MAP協(xié)議的強制力不夠,MAP協(xié)議的最終執(zhí)行很大程度上與締約雙方國內(nèi)法的規(guī)定相關(guān)。

二、我國已生效稅收協(xié)定相互協(xié)商條款的比較

(一)概述

我國在1983年簽署第一份稅收協(xié)定中引入相互協(xié)商程序,到目前已生效的全部協(xié)定中都包含相互協(xié)商條款。前文提到,稅收協(xié)定存在兩個范本可供參考,分別是OECD范本和UN范本,前者強調(diào)居民國原則,后者則傾向于來源地原則。我國作為最大的發(fā)展中國家,稅收協(xié)定一般參照能夠較多照顧來源地國家征稅權(quán)的UN范本。但是通過比較發(fā)現(xiàn),除我國和伊朗的稅收協(xié)定外,其余稅收協(xié)定中的MAP條款均參照OECD范本。筆者認(rèn)為,大致是因為OECD范本中的MAP條款原則性較UN范本強、義務(wù)性規(guī)定較UN范本少,采用原則性強和義務(wù)性規(guī)定少的條款,執(zhí)行時可以有較大的靈活性。

1.我國稅收協(xié)定中典型的MAP條款結(jié)構(gòu)是一條四款(少數(shù)協(xié)定采用一條五款、一條三款)第一款規(guī)定MAP的啟動申請權(quán)、受理機(jī)關(guān)、申請期限。MAP啟動的申請權(quán)給予了“認(rèn)為締約一方或者雙方的措施,導(dǎo)致或?qū)?dǎo)致對其不符合本協(xié)定規(guī)定的征稅”的“人”(協(xié)定用語,指“個人、公司、合伙企業(yè)和其它團(tuán)體”,以下稱“納稅主體”),同時規(guī)定這種啟動申請權(quán)不受國內(nèi)法律救濟(jì)的影響。MAP受理機(jī)關(guān)是納稅主體“為其居民的締約國主管當(dāng)局”。MAP申請期限一般是在“不符合本協(xié)定規(guī)定的征稅措施第一次通知之日起,三年內(nèi)提出”。

第二款規(guī)定受理機(jī)關(guān)的權(quán)利義務(wù)以及MAP協(xié)議的約束力。該款規(guī)定,受理機(jī)關(guān)可以對納稅主體提出的MAP申請進(jìn)行初審,可以不受理其認(rèn)為不符合要求或者證據(jù)不足的申請,但是受理機(jī)關(guān)一旦“認(rèn)為所提意見合理”,必須設(shè)法單方面解決(比如通過單方面給予免稅),如果“不能單方面圓滿解決”,應(yīng)按程序向締約對方主管當(dāng)局發(fā)出MAP請求。該款同時規(guī)定,締約雙方主管當(dāng)局應(yīng)當(dāng)執(zhí)行雙方達(dá)成的MAP協(xié)議。

第三款規(guī)定MAP的適用范圍,即MAP解決的稅收爭議類型。MAP解決的爭議范圍分為三種:一是不符合協(xié)定的征稅行為;二是在解釋或?qū)嵤﹨f(xié)定時發(fā)生的困難或疑義;三是協(xié)定未作規(guī)定的其他消除雙重征稅問題,相當(dāng)于“兜底”條款。

第四款規(guī)定MAP啟動后締約雙方的協(xié)商方式。MAP雙方未達(dá)成協(xié)議的,可以直接聯(lián)系,具體可采用會談、“口頭交換意見”等方式。值得注意的是,雖然2008年修訂后的OECD范本中,MAP條款增加強制仲裁作為第五款,但是我國所有生效協(xié)定中的MAP條款都沒有引入此款。

2.我國稅收協(xié)定規(guī)定的MAP程序分為四個階段

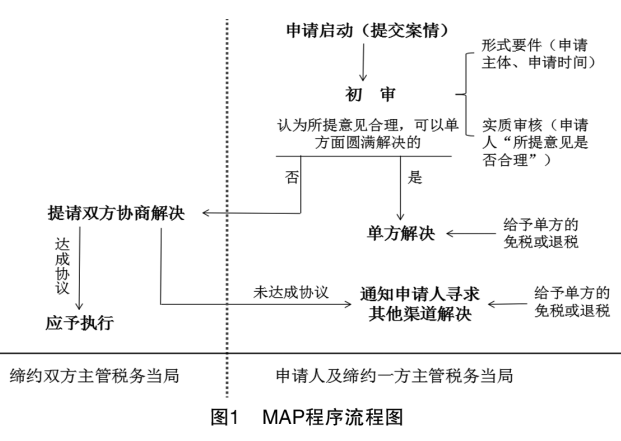

如圖1所示,我國稅收協(xié)定規(guī)定的MAP程序分為以下四個階段:

一是申請啟動階段。由適格的納稅主體向有權(quán)稅務(wù)主管當(dāng)局申請。

二是初審及單方解決階段。由受理申請的締約一方主管稅務(wù)當(dāng)局進(jìn)行形式要件審核和實質(zhì)審核,形式要件合格且申請人所提意見合理的,如果可以單方圓滿解決,則單方解決(給予單方免稅或退稅)。

三是相互協(xié)商階段。如果案情不能單方圓滿解決的,由締約雙方主管稅務(wù)當(dāng)局協(xié)商解決。

四是協(xié)議執(zhí)行階段。雙方協(xié)商達(dá)成協(xié)議的,各自執(zhí)行協(xié)議;未達(dá)成協(xié)議的,通知申請人通過尋求締約對方國家國內(nèi)法律救濟(jì)渠道解決。

(二)比較

我國已生效的稅收協(xié)定中的MAP條款,在MAP的架構(gòu)、申請方式、協(xié)議效力與參與方權(quán)利義務(wù)關(guān)系的規(guī)定基本相同,但是在MAP適用范圍、協(xié)商方式、證明責(zé)任分配等方面差異明顯。

1.共同特點

(1)對國家稅收主權(quán)原則的堅守。在我國簽訂的稅收協(xié)定中,堅守稅收主權(quán)原則的直接體現(xiàn)就是堅持來源地原則。MAP雖是國家稅收主權(quán)的讓渡,但落實到具體條款,字里行間無不體現(xiàn)國家固守的稅收主權(quán)原則。比如:我國簽訂的MAP條款均不包含強制仲裁條款;未規(guī)定MAP協(xié)議可以不受國內(nèi)司法裁判的約束;未規(guī)定必須接受締約對方的MAP協(xié)商請求。

(2)MAP是依申請的行為。行政機(jī)關(guān)的行為分為依申請和依職權(quán)兩種。我國協(xié)定規(guī)定,MAP啟動需要納稅主體的申請,稅務(wù)機(jī)關(guān)無主動提起MAP協(xié)商的義務(wù)。依申請行為的邏輯是將MAP啟動視為一種權(quán)利,并且將這種權(quán)利授予納稅主體,目的是減少稅務(wù)機(jī)關(guān)對納稅主體稅收爭議行為的主動干預(yù)。

(3)是否提起國內(nèi)法律救濟(jì)不是前置條件。我國所有稅收協(xié)定的MAP條款均規(guī)定,在發(fā)生跨境稅收爭議時,納稅主體可以不考慮國內(nèi)法律救濟(jì)措施而直接向有權(quán)稅收主管當(dāng)局提起MAP。

(4)MAP協(xié)議均應(yīng)予執(zhí)行,而不受各締約國國內(nèi)法律規(guī)定期限的限制,強調(diào)稅收協(xié)定法律在層級上優(yōu)于國內(nèi)法。

(5)申請人被排除在MAP主體程序之外。包括受理機(jī)關(guān)的初審、締約雙方稅務(wù)當(dāng)局的協(xié)商、MAP協(xié)議的達(dá)成等過程,納稅主體只能配合提交相關(guān)證據(jù),而無發(fā)言權(quán)。

2.主要差異化特征

(1)條款架構(gòu):不同于大多數(shù)稅收協(xié)定中MAP“一條四款”的結(jié)構(gòu),中國與西班牙的稅收協(xié)定MAP是一條三款結(jié)構(gòu),缺少規(guī)定協(xié)商方式的一款。中國與比利時、捷克、智利的三個稅收協(xié)定MAP采用“一條五款”結(jié)構(gòu),其中和比利時的稅收協(xié)定多出一款規(guī)定,“締約國雙方主管當(dāng)局應(yīng)協(xié)商確定有關(guān)執(zhí)行協(xié)定規(guī)定所需要的行政措施”,這可以看作是對MAP適用范圍的擴(kuò)大;和捷克及智利的稅收協(xié)定多出的一款都是解決與《服務(wù)貿(mào)易總協(xié)定》的沖突協(xié)調(diào)問題。

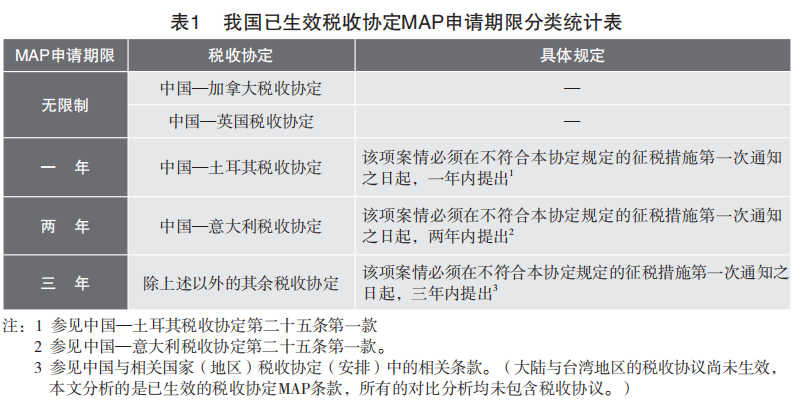

(2)申請期限:我國已生效的稅收協(xié)定中,MAP條款規(guī)定的MAP申請期限有四種,分別是無限制、一年、兩年和三年,其中申請期限是三年的稅收協(xié)定占大多數(shù),見表1。

(3)證明責(zé)任分配:中國和加拿大的稅收協(xié)定規(guī)定,申請人申請MAP“應(yīng)說明要求修改征稅的依據(jù)”,明確將證明責(zé)任分配給納稅人。其余稅收協(xié)定未明確證明責(zé)任的分配問題,只能參照國內(nèi)法關(guān)于MAP證明責(zé)任的規(guī)定。

(4)協(xié)商方式:中國和西班牙的稅收協(xié)定沒有規(guī)定任何具體的協(xié)商方式;其余所有稅收協(xié)定MAP條款都規(guī)定,雙方稅務(wù)主管當(dāng)局“可以直接相互聯(lián)系”解決“案情”;有近一半的稅收協(xié)定進(jìn)一步規(guī)定了雙方稅務(wù)主管當(dāng)局可以進(jìn)行“會談、口頭交換意見”。

(5)協(xié)議執(zhí)行時間限制:中國和土耳其的稅收協(xié)定明確,MAP“所達(dá)成的協(xié)議,應(yīng)在一年內(nèi)執(zhí)行”;其余稅收協(xié)定規(guī)定,MAP協(xié)議執(zhí)行“不受各締約國國內(nèi)法律的時間限制”。

(三)存在問題

第一,我國稅收協(xié)定的MAP條款基本參照OECD范本,而該范本的MAP條款除2008年修訂版增加強制仲裁條款外,幾十年間幾乎沒有變化,導(dǎo)致現(xiàn)有MAP程序在解決新型國際稅收爭議方面存在耗時長、效率低、確定性差等問題。

第二,現(xiàn)有MAP程序是納稅主體、締約雙方主管稅務(wù)當(dāng)局三方參與,締約雙方稅務(wù)主管當(dāng)局兩方協(xié)商,納稅主體一方執(zhí)行。納稅主體作為申請人,被排除在MAP主體程序之外,權(quán)益無法得到保障,整個MAP架構(gòu)中,三方的權(quán)利義務(wù)失衡。

第三,MAP和國內(nèi)法律救濟(jì)措施的適用關(guān)系有待明確。這種適用關(guān)系包括二者在程序選擇上的優(yōu)先順序及實體結(jié)果沖突時的處理規(guī)則。現(xiàn)有MAP條款下,納稅人無論是否申請MAP,均不影響其繼續(xù)尋求國內(nèi)法律救濟(jì)的權(quán)利。而如果納稅人申請MAP后,繼續(xù)提起國內(nèi)法律救濟(jì),一方面會造成行政和司法資源浪費,另一方面國內(nèi)法律裁判結(jié)果可能會和MAP協(xié)議相沖突。

三、近幾年我國MAP案件情況及特點

近年來,我國積極響應(yīng)落實二十國集團(tuán)(G20)稅改關(guān)于提高稅收透明度的要求,按照稅基侵蝕和利潤轉(zhuǎn)移(BEPS)第14項行動計劃(使?fàn)幾h解決機(jī)制更有效)的報告框架,對外公布MAP案件數(shù)量及相關(guān)信息,切實履行了國際稅收義務(wù),彰顯了大國稅務(wù)擔(dān)當(dāng)。

下面對我國2016年至2018年MAP案件情況進(jìn)行分析,所用數(shù)據(jù)來自O(shè)ECD官網(wǎng)“稅收爭議解決”(Dispute Resolution)項下。

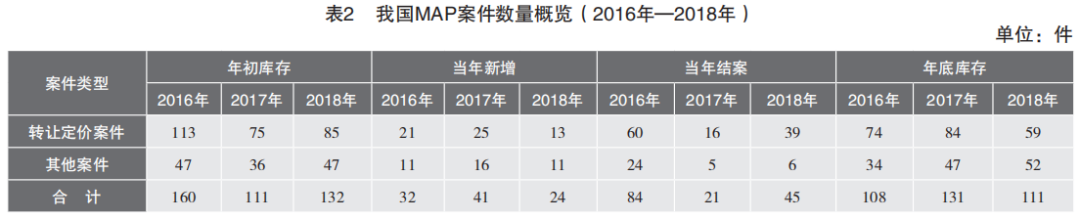

(一)積案存量

如表2所示,2016年至2018三年間,我國MAP結(jié)案數(shù)量為150件,遠(yuǎn)超新增案件數(shù)量(97件),結(jié)案進(jìn)度顯著加快;平均結(jié)案率為30%,高于OECD平均結(jié)案率1個百分點;案件結(jié)存數(shù)量呈現(xiàn)起伏趨勢,反映出BEPS行動計劃頒布后,稅收透明度新要求下國際稅收規(guī)則重塑的協(xié)調(diào)磨合。

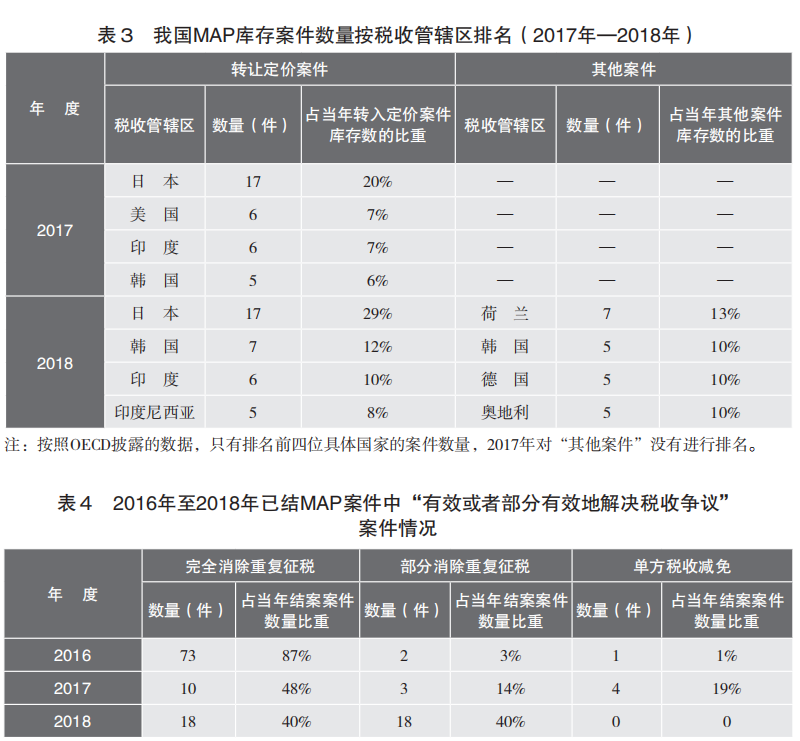

(二)分地域

OECD2017年MAP統(tǒng)計報告引入稅收管轄區(qū)分類標(biāo)準(zhǔn),對2016年1月1日起開始的案件按照案件類型和國別進(jìn)行了區(qū)分。由表3可見,我國MAP案件具有鮮明的地域特點,日本連續(xù)兩年位居榜首。筆者認(rèn)為,中日MAP案件將是未來我國MAP資源分配的重點。

(三)分類型

已結(jié)案件的處理結(jié)果如果是完全消除重復(fù)征稅、單方稅收減免或者部分消除重復(fù)征稅,都被認(rèn)為是有效或者部分有效地解決了稅收爭議,見表4。

四、完善我國MAP規(guī)則的建議

綜上所述,稅收協(xié)定的MAP條款對于解決跨境稅收爭議、消除重復(fù)征稅具有重要而積極的意義,但是通過比較研究,現(xiàn)行協(xié)定的MAP規(guī)則也存在一些問題。有鑒于此,應(yīng)立足于我國MAP案件的情況和特點,從融入國際稅收規(guī)則與保護(hù)國家稅收權(quán)益并重的角度出發(fā),不斷完善現(xiàn)行的MAP規(guī)則。

(一)積極參與MAP相關(guān)國際稅收規(guī)則制定

后BEPS時代以來,已運行百年的國際稅收規(guī)則正在重塑,我國應(yīng)該充分利用構(gòu)建新型國際稅收體系的大機(jī)遇,以開放的姿態(tài),廣泛參與包括完善MAP規(guī)則在內(nèi)的各項國際稅收事務(wù),積極輸出中國稅務(wù)理念,不斷增強符合我國影響力的國際稅收話語權(quán)。參與這些國際稅收規(guī)則的完善和制定時,我們不能局限某個國家某一領(lǐng)域,還要有全球視角;不僅要立足現(xiàn)實,還要秉承發(fā)展的理念。

(二)充分發(fā)揮現(xiàn)有MAP規(guī)則最大效用

雖然現(xiàn)行MAP規(guī)則存在成本高、耗時長、效率低、執(zhí)行結(jié)果不確定等缺陷,但MAP仍是當(dāng)前解決國際稅收爭議的最主要方式。BEPS第14項行動計劃——“使?fàn)幾h解決機(jī)制更有效”更是強調(diào),完善稅收爭議解決機(jī)制的著力點仍應(yīng)聚焦在繼續(xù)完善MAP程序上,而非棄用MAP。近年來,我國對外投資不斷增長,自2015年對外投資額首次超過吸引外資額后,以后年度持續(xù)保持資本凈輸出國地位。隨之而來的是我國越來越多的企業(yè)走出國門,這些企業(yè)在投資國不可避免會遭遇稅收爭議,鼓勵和引導(dǎo)“走出去”企業(yè)利用投資國國內(nèi)法律救濟(jì)措施和MAP程序雙管齊下的方式解決跨境稅收爭議,從而最大限度維護(hù)其自身合法權(quán)益,已然成為我國稅務(wù)機(jī)關(guān)現(xiàn)階段的重要任務(wù)。

(三)不斷完善現(xiàn)行稅收協(xié)定MAP條款

完善現(xiàn)行稅收協(xié)定MAP條款,要兼顧維護(hù)國家稅收主權(quán)與提升國際稅收爭議處理效率,并堅持使MAP在解決國際稅收爭議中更有效的大原則。重點可以從三個方面著手:一是探索引入MAP結(jié)案時限制度,提升MAP案件處理效率;二是提高M(jìn)AP程序的納稅人參與度,增加納稅人權(quán)利保護(hù)條款,解決MAP架構(gòu)失衡問題;三是探索利用BEPS行動計劃多邊工具,在現(xiàn)有稅收協(xié)定MAP條款中加入仲裁程序。

(四)盡快協(xié)調(diào)MAP與國內(nèi)法律救濟(jì)措施的適用關(guān)系

筆者認(rèn)為,MAP和國內(nèi)法律救濟(jì)措施的適用關(guān)系存在沖突的根源在于國內(nèi)相關(guān)法律規(guī)定的缺失。二者適用關(guān)系問題屬于程序法范疇,建議以《中華人民共和國稅收征收管理法》的全面修訂為契機(jī),設(shè)置專門條款加以規(guī)定。建議在相關(guān)具體條款的設(shè)計上,明確所涉稅收爭議若處于MAP磋商期間,則不能就相關(guān)爭議申請國內(nèi)法律救濟(jì);明確如所涉爭議處于復(fù)議和訴訟未決狀態(tài)時,納稅人不得就相關(guān)爭議提起MAP申請;明確納稅人可以選擇接受或不接受MAP結(jié)果,但如果選擇接受,則視同放棄國內(nèi)法律救濟(jì)權(quán);借鑒刑事訴訟中“上訴不加刑”的理念,對于申請MAP的納稅人不增加額外的稅收負(fù)擔(dān),提高納稅人通過MAP解決稅收爭議的積極性。