深圳市稅務局提醒納稅人按規定報送2021年度關聯申報表并在6月30日前準備完畢本地文檔和特殊事項文檔

Tpguider按:關聯申報和同期資料管理是反避稅的兩項基礎工作,各地稅務機關對做好該兩項基礎工作相當重視,每年匯算清繳之前,各地稅務機關都會通過官網、官方微信或手機短信等方式提醒納稅人按時報送上一年度關聯申報表并做好同期資料準備。今年也不例外!4月11日,國家稅務總局深圳市稅務局發布《關于做好2021年度企業關聯申報與同期資料準備的通告》,提醒納稅人按規定報送2021年度關聯申報表并做好同期資料準備。截至目前,已經有近20個省市稅務機關陸續通過官網、官方微信或手機短信等方式提醒納稅人按時報送上2021年度關聯申報表并做好同期資料準備,其他省市的情況可參見《截至目前,已經有15個省市稅務機關提醒納稅人按規定報送2021年度關聯申報表并做好同期資料準備》一文!

需要特別提醒大家的是:

針對關聯申報,企業要關注國家稅務總局2021年10月12日發布的69號文(《國家稅務總局關于進一步深化稅務領域“放管服”改革 培育和激發市場主體活力若干措施的通知》(稅總征科發[2021]69號)“嚴格執行關聯申報要求”的最新規定,即對“企業與其他企業、組織或者個人之間,一方通過合同或其他形式能夠控制另一方的相關活動并因此享有回報的,雙方構成關聯關系,應當就其與關聯方之間的業務往來進行關聯申報。”(詳見《嚴格執行關聯申報要求,稅務總局對關聯關系判定兜底條款進行明確》一文)在69號文“嚴格執行關聯申報要求”背景下,企業應準確理解關聯申報有關政策法規及每張表的填報說明,不要出現漏報和錯報,從而給企業帶來不必要的關聯交易稅務風險。

針對同期資料,企業要關注同期資料的類型、準備門檻、報送時間以及未按規定做好同期資料準備的法律風險。

根據42號公告規定,同期資料包括主體文檔、本地文檔和特殊事項文檔。需要準備主體文檔的情形包括:年度發生跨境關聯交易,且合并該企業財務報表的最終控股企業所屬企業集團已準備主體文檔;或者年度關聯交易總額超過10億元。

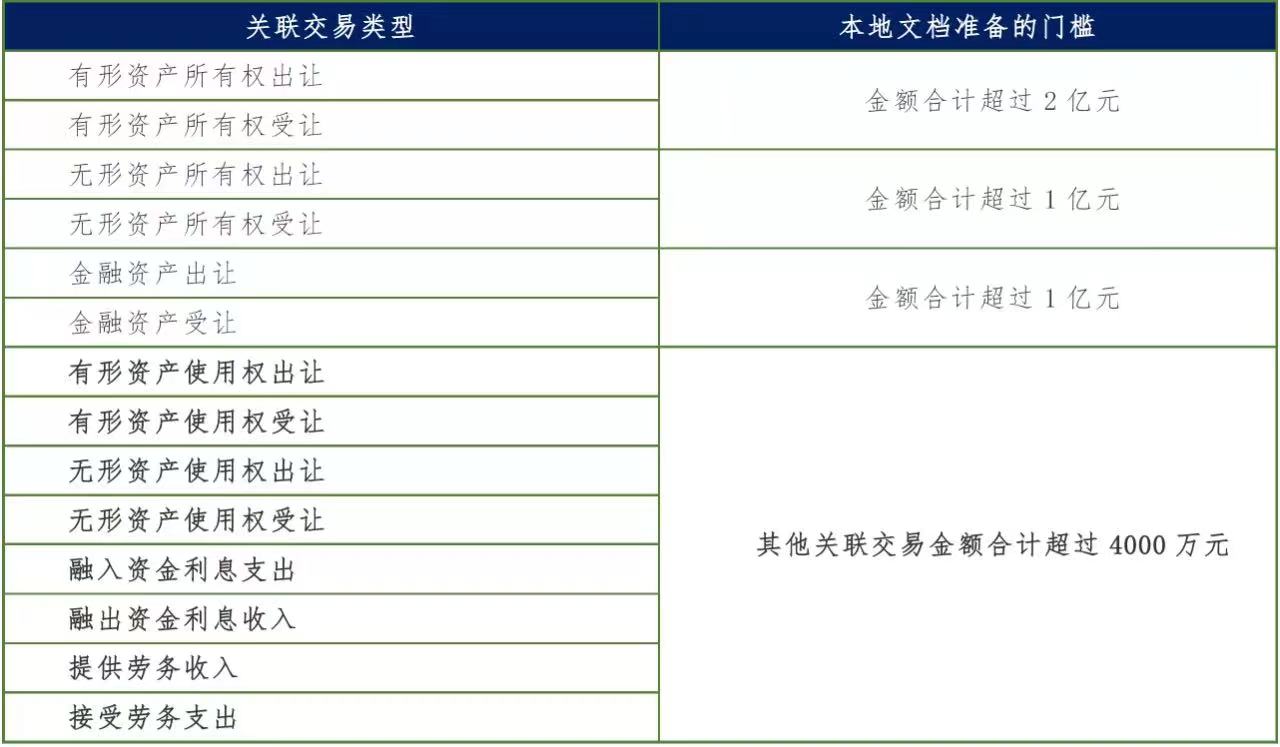

需要準備本地文檔的情形如下:

特別提醒:

1、企業執行預約定價安排的,可以不準備預約定價安排涉及關聯交易的本地文檔和特殊事項文檔,且關聯交易金額不計入以上應當準備本地文檔的關聯交易金額范圍。

2、企業僅與境內關聯方發生關聯交易的,可以不準備主體文檔、本地文檔和特殊事項文檔。

3、例外情形:國家稅務總局公告2017年第6號:年度虧損且承擔單一功能風險的存在關聯交易的企業不受以上門檻的限制,均應當就虧損年度準備同期資料本地文檔。稅務機關應當重點審核上述企業的本地文檔,加強監控管理。

需要準備特殊事項文檔的情形包括:

1、企業簽訂或者執行成本分攤協議的,應當準備成本分攤協議特殊事項文檔。

2、企業關聯債資比例超過標準比例需要說明符合獨立交易原則的,應當準備資本弱化特殊事項文檔。

同時42號公告明確,主體文檔應當在企業集團最終控股企業會計年度終了之日起12個月內準備完畢;本地文檔和特殊事項文檔應當在關聯交易發生年度次年6月30日之前準備完畢;同期資料應當自稅務機關要求之日起30日內提供;同期資料應當自稅務機關要求的準備完畢之日起保存10年。具體匯總整理如下表:

未按規定進行關聯申報和準備同期資料的法律責任包括:

(一)納稅人未按照規定的期限辦理納稅申報和報送納稅資料的,根據《稅收征管法》第六十條和六十二條規定,由稅務機關責令限期改正,可以處二千元以下的罰款;情節嚴重的,可以處二千元以上一萬元以下的罰款。

(二)企業不提供與其關聯方之間業務往來資料,或者提供虛假、不完整資料,未能真實反映其關聯業務往來情況的,依照《稅收征管法》第七十條、《稅收征管法實施細則》第九十六條,由稅務機關責令限期改正,可處以一萬元以下罰款,情節嚴重的,處一萬元以上五萬元以下的罰款。依照《中華人民共和國企業所得稅法》(中華人民共和國主席令第63號)第四十四條規定,以及《企業所得稅法實施條例》第一百一十五條的規定,稅務機關有權依法核定其應納稅所得額。

(三)依據《特別納稅調查調整及相互協商程序管理辦法》(國家稅務總局公告2017年第6號發布)第四條,作為實施特別納稅調查的重點關注對象,根據第四十四條對補征稅款加收利息將加5個百分點計算。

(四)未按規定進行關聯申報的企業,將會被稅務機關作為轉讓定價調查的重點選擇對象。

(五)企業與其關聯方簽署成本分攤協議,未按規定備案或準備、保存和提供有關成本分攤協議同期資料的,其自行分攤的成本不得稅前扣除。

(六)企業未按規定準備、保存和提供同期資料證明關聯債權投資金額、利率、期限、融資條件以及債資比例等符合獨立交易原則的,其超過標準比例的關聯方利息支出,不得在計算應納稅所得額時扣除。

(七)根據國家稅務總局2016年第64號公告規定:未按照有關規定填報年度關聯申報表的企業,稅務機關可以拒絕企業提交預約定價安排談簽意向。

國家稅務總局深圳市稅務局關于做好2021年度企業關聯申報與同期資料準備的通告

來源:國家稅務總局深圳市稅務局

日期:2022年4月11日

為做好2021年度企業關聯申報與同期資料準備相關工作,根據《國家稅務總局關于完善關聯申報和同期資料管理有關事項的公告》(2016年第42號,以下簡稱42號公告)、《國家稅務總局關于發布〈特別納稅調查調整及相互協商程序管理辦法〉的公告》(2017年第6號)、《國家稅務總局關于明確同期資料主體文檔提供及管理有關事項的公告》(2018年第14號)和《國家稅務總局關于進一步深化稅務領域“放管服”改革培育和激發市場主體活力若干措施的通知》(稅總征科發〔2021〕69號)有關規定,現將有關事項通告如下:

一、關聯申報

(一)申報主體

實行查賬征收的居民企業,以及在中國境內設立機構、場所并據實申報繳納企業所得稅的非居民企業,符合以下兩種情形之一的,應進行關聯申報:

1.年度內與其關聯方發生業務往來的;

2.年度內未與其關聯方發生業務往來,但符合42號公告第五條規定需要報送國別報告的。

企業年度內未與其關聯方發生業務往來,且不符合國別報告報送條件的,可以不進行關聯申報。

(二)申報時間

需關聯申報的納稅人,應當在報送年度企業所得稅納稅申報表時(即5月31日前),同時附報《中華人民共和國企業年度關聯業務往來報告表》。

納稅人在規定期限內報送年度關聯業務往來報告表確有困難,需要延期的,應當按照《中華人民共和國稅收征收管理法》及其實施細則有關規定辦理。

(三)申報方式

為提高關聯申報質效,節約辦稅時間,建議通過國家稅務總局深圳市電子稅務局進行申報。電子稅務局提供清晰的填報指引和提示,幫助納稅人更方便、快捷和準確地完成申報。

(四)國家稅務總局深圳市電子稅務局申報路徑

通過互聯網登陸國家稅務總局深圳市電子稅務局網站(https://etax.shenzhen.chinatax.gov.cn/),點擊“我要辦稅”—“稅費申報及繳納”—“企業所得稅申報”—“關聯業務往來年度報告申報”,即可進入該界面,按要求進行在線申報。

(五)注意事項

1.納稅人必須先完成企業所得稅申報,才可進行關聯申報。

若申報屬期不存在企業所得稅年度申報記錄,將無法進行關聯申報。

2.《中華人民共和國企業年度關聯業務往來報告表》共22張表格。除《報告企業信息表》《中華人民共和國企業年度關聯業務往來匯總表》和《關聯關系表》3張表格外,其他表格由納稅人根據實際情況選填。

3.請納稅人盡早登陸電子稅務局及時完成關聯申報,以免臨近截止日期因網絡擁堵等原因影響申報。

二、同期資料

同期資料包括主體文檔、本地文檔和特殊事項文檔。

(一)準備主體

1.符合下列條件之一的企業,應準備主體文檔:

(1)年度發生跨境關聯交易,且合并該企業財務報表的最終控股企業所屬企業集團已準備主體文檔;

(2)年度關聯交易總額超過10億元。

2.年度關聯交易金額符合下列條件之一的企業,應準備本地文檔:

(1)有形資產所有權轉讓金額(來料加工業務按照年度進出口報關價格計算)超過2億元;

(2)金融資產轉讓金額超過1億元;

(3)無形資產所有權轉讓金額超過1億元;

(4)其他關聯交易金額合計超過4000萬元。

另外,企業為境外關聯方從事來料加工或者進料加工等單一生產業務,或者從事分銷、合約研發業務,原則上應當保持合理的利潤水平。如出現虧損,應當就虧損年度準備同期資料本地文檔。

3.符合下列條件之一的企業,應準備相應特殊事項文檔:

(1)簽訂或者執行成本分攤協議的,應當準備成本分攤協議特殊事項文檔;

(2)關聯債資比例超過標準比例需要說明符合獨立交易原則的,應準備資本弱化特殊事項文檔;

4.企業僅與境內關聯方發生關聯交易的,可以不準備以上同期資料。

(二)準備與提供時間

1.主體文檔:集團最終控股企業會計年度終了之日起12個月內準備完畢;

2.本地文檔:2022年6月30日前準備完畢;

3.特殊事項文檔:2022年6月30日前準備完畢。

同期資料應當自稅務機關要求之日起30日內提供。納稅人準備好同期資料后可主動提交至主管稅務機關。

(三)報送與管理要求

1.企業因不可抗力無法按期提供同期資料的,應當在不可抗力消除后30日內提供同期資料;

2.同期資料應當使用中文,并標明引用信息資料的出處來源;

3.同期資料應當加蓋企業印章,并有法定代表人或者法定代表人授權的代表簽章;

4.企業合并、分立的,應當由合并、分立后的企業保存同期資料;

5.同期資料應當自稅務機關要求的準備完畢之日起保存10年。

納稅人對關聯申報和同期資料準備有關政策規定及具體操作事宜存在疑惑的,可與主管稅務機關聯系,以及撥打納稅服務熱線12366咨詢。

特此通告。

附件:電子稅務局關聯申報操作指引

國家稅務總局深圳市稅務局

2022年4月1日